Kleine vennootschappen kunnen dividenden tegen 15% RV uitkeren op zgn. VVPR-bis kapitaal.

VVPR betekent: Verlaagde Voorheffing / Précompte Réduit. De 15% roerende voorheffing is van toepassing op inbrengen gedaan vanaf 1 juli 2013. Deze maatregel is niet alleen van toepassing op kapitaalsverhogingen, maar ook bij de oprichting van nieuwe kleine vennootschappen (artikel 269, § 2, WIB92). De administratie gaf toelichting bij dit regime in circulaire AAFisc Nr. 9/2014 (nr. Ci.RH.233/629.197) dd. 24.02.2014.

Dit zijn de voorwaarden waaraan de dividenden moeten voldoen:

- uitgekeerd door een kleine vennootschap die op grond van de voorwaarden vermeld in art. 15 W.Venn.

- die voortkomen uit nieuwe aandelen op naam

- op voorwaarde dat die aandelen verworven zijn met nieuwe inbrengen in geld

- deze inbrengen in geld niet voortkomen uit de verdeling van belaste reserves die overeenkomstig art. 537, eerste lid, worden onderworpen aan een verlaagde voorheffing

- deze inbrengen zijn gedaan vanaf 01.07.2013

- de belastingplichtige deze aandelen op naam ononderbroken in volle eigendom heeft behouden vanaf de kapitaalinbreng.

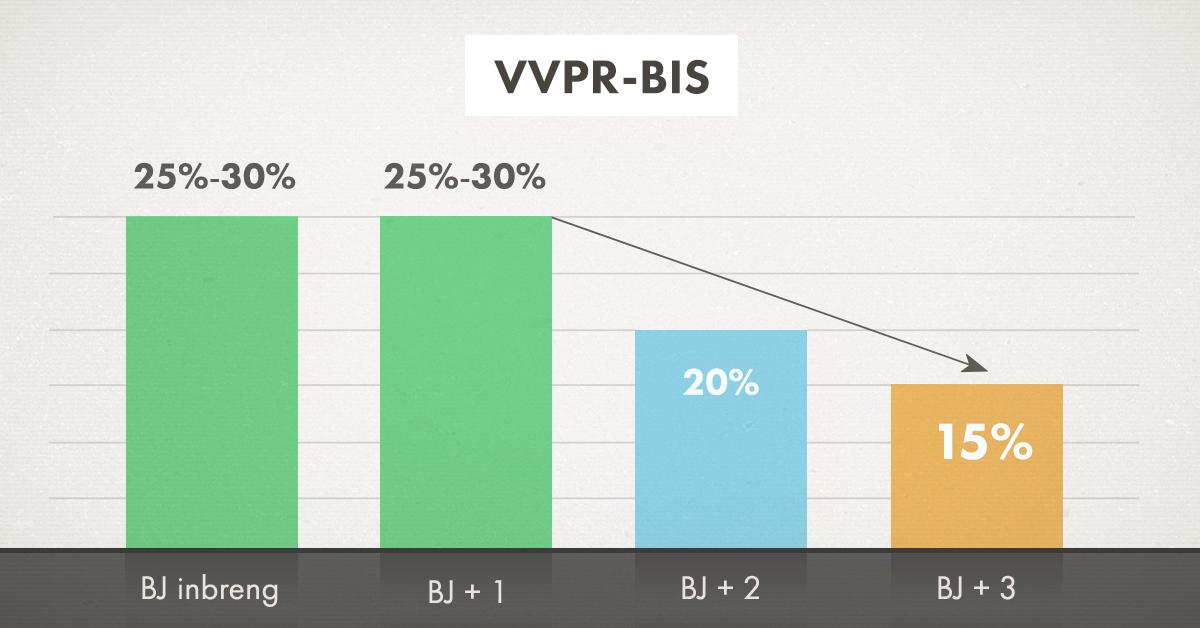

Toepasselijke tarieven roerende voorheffing

Opdat de verlaagde roerende voorheffing van toepassing zou zijn, mogen de dividenden ten vroegste zijn verleend of toegekend uit de winstverdeling van het tweede boekjaar of volgende na dat van de inbreng (artikel 269, § 2, eerste lid, 7°, WIB 92).

De roerende voorheffing bedraagt (artikel 269, § 2, tweede lid, WIB 92):

- 20% voor de dividenden verleend of toegekend uit de winstverdeling van het tweede boekjaar na dat van de inbreng;

- 15% voor de dividenden verleend of toegekend uit de winstverdeling voor het derde boekjaar en volgende na dat van de inbreng.

Het basistarief van 30% inzake roerende voorheffing blijft van toepassing op de dividenden verleend of toegekend uit de winstverdeling van het boekjaar van de inbreng zelf en uit de winstverdeling van het eerste boekjaar na dat van de inbreng.

Men kan dus niet onmiddellijk genieten van de verlaagde tarieven van de roerende voorheffing van 20% en 15%. Er is geduld nodig.

Voorbeeld

Op 01.12.2013 wordt een inbreng in geld uitgevoerd. De vennootschap (opgericht in 2000) sluit haar balans af per kalenderjaar.

De dividenden die zijn verleend of toegekend uit de winstverdeling van de boekjaren die zijn afgesloten op 31.12.2013 en 31.12.2014 zijn onderworpen aan een aanslagvoet van de RV van 25% (bedoeld in art. 269, § 1, 1°, WIB 92).

De dividenden die zijn verleend of toegekend uit de winstverdeling van het boekjaar dat is afgesloten op 31.12.2015 (verbonden aan nieuwe aandelen VVPR-bis) zijn onderworpen aan de verlaagde aanslagvoet van de RV van 20% (bedoeld in art. 269, § 2, 2e lid, 1°, WIB 92).

De dividenden die zijn verleend of toegekend uit de winstverdeling van de boekjaren die ten vroegste worden afgesloten op 31.12.2016 verbonden aan nieuwe aandelen VVPR-bis) zijn onderworpen aan de verlaagde aanslagvoet van de RV van 15% (bedoeld in art. 269, § 2, 2e lid, 2°, WIB 92).

Niet voor geherkwalificeerde intresten.

De wettekst sluit expliciet geherkwalificeerde intresten uit van de verlaagde voorheffing (artikel 269, § 2, eerste lid, WIB 92).

Niet voor inkoop- en liquidatieboni.

De wettekst sluit eveneens expliciet inkoop- en liquidatieboni (als bedoeld in artikel 18, eerste lid, 2ter en 3° WIB 92) uit van de verlaagde voorheffing (aanhef van artikel 269, § 2, WIB 92). Dus alleen uitkeringen in de loop van het bestaan van de vennootschap komen in aanmerking voor de verlaagde voorheffing.

Via een tussentijds dividend

Een tussentijds dividend kan worden aangemerkt als een dividend uit de winstverdeling van het jaar waarop het betrekking heeft. Een tussentijds dividend houdt in dat de algemene vergadering beslist om aan de aandeelhouders een dividend uit te keren dat aan de beschikbare reserves is onttrokken. Per definitie zijn dat beschikbare reserves zoals die blijken uit jaarrekening op datum van het laatst afgesloten boekjaar, zonder dat kan worden geput uit de winst van het lopende boekjaar.

Volgens de Commissie van Boekhoudkundige Normen kan men géén tussentijds dividend uitkeren tussen de einde-boekjaar-datum en het moment van het goedkeuren van de jaarrekening door de jaarvergadering (advies CBN van 2009/1 van 14 januari 2009). De vennootschap moet dus de sperperiode tussen einde-boekjaar-datum en datum van goedkeuring door de jaarvergadering van de overeenstemmende jaarrekening naleven.

Wanneer een vennootschap in het derde boekjaar na dat van de inbreng een tussentijds dividend uitkeert, dan maakt dat tussentijds dividend al deel uit van de winstverdeling van het derde boekjaar na dat van de inbreng en geldt het gunsttarief van 15% RV.

Voorbeeld

Een kleine vennootschap (bvba) is opgericht op 10 februari 2014 met een volledig volstort kapitaal. De eerste afsluiting van het boekjaar is op 31 december 2014. Verder wordt elk jaar op dezelfde datum afgesloten.

Op 20 juli 2017 beslist de algemene vergadering om een tussentijds dividend uit te keren - dat aan de beschikbare reserves is onttrokken - aan de vennoten die nog altijd dezelfde zijn.

Het tussentijds dividend wordt onttrokken aan de beschikbare reserves zoals die blijken uit het laatste afgesloten boekjaar, in casu 31 december 2016. Dat dividend wordt specifiek in de winstverdeling van de jaarrekening per 31 december 2017 opgenomen, enerzijds als onttrekking aan de beschikbare reserves en anderzijds als uitkering van een dividend.

In die situatie mag de vennootschap al een inhouding van 15 % RV verrichten aangezien het tussentijds dividend duidelijk uit de winstverdeling van het boekjaar 2017 blijkt. Voor zover aan alle voorwaarden is voldaan, zal het tijdens het boekjaar 2017 uitgekeerde dividend zijn verbonden aan het boekjaar dat afsluit op 31.12.2017 (aanslagjaar 2018). Het dividend werd toegekend uit de winstverdeling van het derde boekjaar (en volgende) na dat van de inbreng.

Alleen voor kleine vennootschappen

De vennootschap die de dividenden uitkeert moet een vennootschap zijn die op grond van art. 15, W.Venn., als kleine vennootschap wordt aangemerkt voor het aanslagjaar dat verbonden is aan het belastbare tijdperk waarin de kapitaalinbreng is gedaan (artikel 269, § 2, eerste lid, 5°, WIB 92).

De voorwaarden voor een kleine vennootschap zijn opgenomen in art. 15, §§ 1 tot 6 W.Venn en in art. 1:24 §§1 tot 6 WVV.

De beoordeling dient te gebeuren in het jaar van inbreng. Indien de vennootschap later groot wordt, dan behoudt zij het recht op het verlaagd RV-tarief ten aanzien van de dividenden verbonden aan de VVPR-bis aandelen. Het kan zowel gaan om een binnenlandse als om een buitenlandse vennootschap (Mvt, Parl.St. Kamer 2012-2013, nr. 2853/001 bij Programmawet van 28 juni 2013).

Vennootschappen zonder wettelijk minimumkapitaal (bijvoorbeeld een vof, een gcv, een cvoa of de landbouwvennootschap) zijn in principe uitgesloten van deze maatregel. Echter, wanneer het kapitaal van dergelijke vennootschappen zonder wettelijk minimumkapitaal na de verrichting minstens gelijk is aan het wettelijk minimumkapitaal van een bvba (= 18 550,00 EUR - art. 214 § 1 W.Venn.) komen deze vennootschappen toch in aanmerking.

Nieuwe niet-preferente aandelen of delen uitgegeven op naam in ruil voor inbreng in geld

De aandelen moeten op naam zijn van de inbrenger.

Zowel de inbrengen die zijn uitgevoerd in het kader van een kapitaalverhoging als diegene die zijn uitgevoerd in het kader van de oprichting van een vennootschap komen in aanmerking.

Bij een kapitaalverhoging moet er altijd nieuwe aandelen worden uitgegeven, ook al betreft het dezelfde aandeelhouders.

Inbreng in geld

De vereiste tot inbreng in geld is noodzakelijk. Een inbreng in natura komt niet aanmerking.

Indien aandelen zijn uitgegeven geheel of gedeeltelijk voor een inbreng in natura, dan kunnen de latere dividenden verbonden aan deze aandelen niet genieten van de verlaagde roerende voorheffing.

Voorbeeld

Een bvba gaat over tot een kapitaalsverhoging op 01.07.2013 voor een bedrag van 100.000 EUR door uitgifte van 100 aandelen met een nominale waarde van 1.000 EUR. 60 van de 100 uitgegeven aandelen (voor een totaal bedrag van 60.000 EUR) vertegenwoordigen een inbreng in natura. In overeenstemming met de vennootschapswetgeving zijn ze volgestort op de datum van uitgifte.

De 40 andere onderschreven aandelen vertegenwoordigen een inbreng in geld.

Gevolg: enkel de dividenden betreffende 40 uitgegeven aandelen (voor een totaal van 40.000 EUR) die voor hun totaal een inbreng in geld vertegenwoordigen, kunnen genieten van het verlaagd tarief.

Inbreng schuldvordering is geen inbreng in geld

Een inbreng van een schuldvordering kan niet worden gelijkgesteld met een inbreng in geld. De maatregel dient om nieuwe kapitalen voor kmo's aan te trekken. Daarbij wordt alleen de inbreng in geld beoogd. Bij de omzetting van een schuldvordering is er geen sprake van « vers » geld dat ter beschikking wordt gesteld van de vennootschap. Kapitaalverhogingen die voortvloeien uit de omzetting van schuldvorderingen kunnen dus niet in aanmerking komen voor de VVPR-bis regeling (Mondelinge pv nr. 3682 van de heer Luk Van Biesen van 29.04.2015).

Wat als men de schuldvordering door de vennootschap eerst laat terugbetalen en vervolgens de aldus ontvangen bedragen terug in geld laat inbrengen in het kapitaal van de kleine vennootschap? Strikt genomen gaat het dan wel om een inbreng in geld. Maar is dat wel een “nieuwe” inbreng in geld? Hier duikt het risico van de algemene antimisbruikbepaling van artikel 344 §1 WIB 92 op.

Niet voor een quasi inbreng

Wanneer een aandeelhouder of bedrijfsleider een actief verkoopt aan de vennootschap binnen de twee jaar na de oprichting van die vennootschap en het actief vertegenwoordigt minstens 10% van het geplaatste kapitaal, dan is er sprake van een quasi-inbreng. Dit is in feite een onrechtstreekse inbreng in natura.

De oprichting van een vennootschap met een inbreng in geld, met kort daarop een verkoop van de activa door de oprichter tegen betaling in geld kan de administratie mogelijks herkwalificeren in een inbreng in natura. Maar dat is evenwel een verregaande toepassing van art. 344 §1 WIB92. De Brugse rechtbank oordeelde alvast dat de oprichting van een vennootschap met een inbreng in geld met kort daarop een verkoop van de goodwill door de oprichter tegen betaling in geld (quasi inbreng), niet door de fiscus kan geherkwalificeerd worden in een inbreng in natura in toepassing van art. 344 §1 WIB 92.

Géén preferente aandelen

Er mogen geen preferente aandelen worden gecreëerd (artikel 269, § 2, twaalfde lid, WIB 92). Dit wil zeggen dat de nieuwe aandelen geen enkele voorkeursbehandeling mogen genieten en dat dus niet bv. hogere dividenden mogen worden toegekend aan aandelen waarvoor de verlaagde voorheffing geldt.

Minimumkapitaal van bvba

Onder de oude vennootschapsrecht waren de vennootschappen zonder minimum maatschappelijk kapitaal uitgesloten van het voordeel van de maatregel, tenzij na de inbreng van het nieuw kapitaal het maatschappelijk kapitaal van die vennootschap minstens gelijk is aan het minimum maatschappelijk kapitaal van een bvba, als bedoeld in artikel 214, § 1 W.Venn. (artikel 269, § 2, derde lid, WIB 92).

Deze bepaling is een aandachtspunt voor de drie vennootschapsvormen die geen wettelijk minimumkapitaal moeten hebben: de gewone commanditaire vennootschap (gcv), de vennootschap onder firma (vof) en de coöperatieve vennootschap met onbeperkte aansprakelijkheid (cvoa).

Door de invoering van het nieuwe wetboek van vennootschappen en verenigingen (WVV) is de minimale kapitaalvereiste weggevallen (aanpassing art. 269, §2 derde lid WIB 92). Deze opheffing treedt in werking voor kapitaalverhogingen en kapitaalverminderingen doorgevoerd vanaf 1 mei 2019. Zodoende wordt het toepassingsgebied van de VVPR-bis regeling aangepast. Een tot nu toe geviseerde vennootschap die haar kapitaal vanaf 1 mei 2019 verhoogt of vermindert, zal geen hinder meer ondervinden van de kapitaalvereiste.

Aantal uit te geven aandelen – uitgiftepremies bij kapitaalverhoging

Bij een nieuw opgerichte vennootschap is er geen probleem omdat alle aandelen recht zullen geven op het verlaagd tarief op de latere dividenden als zij aan de basisvoorwaarden voldoen.

Bij een kapitaalverhoging daarentegen wordt het verhaal complexer omdat men steeds moet rekening houden met de problematiek van de ruilverhouding.

Bepaalde adviseurs uit de privé sector opperen dat een verdubbeling van het kapitaal kan resulteren in een effectief tarief van 22,5 % roerende voorheffing in de toekomst ingeval van dezelfde aandeelhouders: 30 % op de ‘oude’ aandelen en 15 % op de ‘nieuwe’ aandelen. Dit in de veronderstelling dat de bestaande aandeelhouders in dezelfde verhoudingen intekenen op de kapitaalverhoging. Deze redenering gaat niet op in de praktijk.

Bij controle moet nagegaan worden hoeveel aandelen mogen/kunnen worden uitgegeven door een kleine vennootschap ingeval van een kapitaalverhoging.

Mag een vennootschap bij een kapitaalverhoging aandelen uitgeven tegen fractiewaarde (dus het maatschappelijk kapitaal gedeeld door het aantal aandelen), of moet er een uitgiftepremie worden meegerekend en gestort voor de opgebouwde reserves?

Bij een uitgifte van aandelen tegen fractiewaarde zou een vennootschap veel meer aandelen kunnen uitgeven, zodat er in verhouding een groter gedeelte van de dividenden zou kunnen worden uitgekeerd met 15% roerende voorheffing.

Voorbeeld

Een vennootschap telt 100 aandelen en heeft een geplaatst kapitaal van 20.000 EUR. De revisor waardeert de vennootschap op een werkelijke waarde van 80.000 EUR. Er wordt 20.000 EUR in speciën ingebracht. Tegen fractiewaarde kunnen 100 (20.000 EUR gedeeld door 200 EUR/aandeel) nieuwe aandelen worden uitgegeven. Maar tegen werkelijke waarde slechts 25 (20.000 EUR gedeeld door 800 EUR/aandeel).

Zal in het eerste geval de helft van de toekomstige dividenden kunnen genieten van het tarief van 15%, terwijl in het tweede geval slechts 20% van de toekomstige dividenden zal genieten van het gunsttarief RV (25 ten opzichte van 125)?

De fiscale wetgeving schrijft ter zake niets expliciet voor.

Bij een kapitaalverhoging moet sowieso de ruilverhouding worden bepaald. Hoeveel nieuwe aandelen worden uitgegeven om de inbreng te vergoeden?

Uitgifte tegen fractiewaarde is niet toegestaan. De administratie zal zich beroepen op een waarderingsverslag om de ruilverhouding van de nieuw uitgegeven aandelen te beoordelen. Dit impliceert dat een waardering van de vennootschap noodzakelijk is. Eerst en vooral moet bij de waardebepaling van aandelen rekening worden gehouden met de reeds opgebouwde reserves in de vennootschap. In dit verband speelt het fenomeen van de uitgiftepremies. Daarnaast wordt niet enkel rekening gehouden met opgebouwde reserves maar ook met latente meerwaarde op onroerende goederen en goodwill.

Tegen uitgifte aan fractiewaarde zou de fiscus zich kunnen verzetten met artikel 344, § 1, WIB 92: het niet vragen van een uitgiftepremie is abnormaal en louter fiscaal geïnspireerd en de nieuwe aandelen zijn dan op een bepaalde manier preferent, wat verboden is (artikel 269, § 2, twaalfde lid, WIB 92).

Volstortingsplicht van de aandelen

Om het verlaagd tarief RV te kunnen genieten bepaalt de wet expliciet dat de onderschreven sommen betreffende de verhoging van het maatschappelijk kapitaal volledig volstort moeten zijn (artikel 269, § 2, twaalfde lid, WIB 92).

Zowel bij een verhoging van het maatschappelijk kapitaal als bij een oprichting. moeten de aandelen volledig volstort moeten zijn.

In de memorie van toelichting bij de programmawet van 28 juni 2013 werd vermeld dat de aandelen maar volstort moeten zijn op moment van de algemene vergadering die beslist over de dividenduitkering. Een inbreng kan vandaag dus al gebeuren terwijl de effectieve storting van de bedragen nog een aantal jaren wordt uitgesteld tot het ogenblik van de verlening of toekenning van de dividenden.

Volle eigendom en ononderbroken behoud van de aandelen

Principe

De nieuwe aandelen moeten in volle eigendom en op ononderbroken wijze worden behouden door de aandeelhouder die de inbreng heeft uitgevoerd.

Die voorwaarde beantwoordt aan de wil om het voordeel van een verlaagde RV te beperken tot enkel de aandeelhouders die initieel hebben deelgenomen aan de verhoging van het kapitaal met behoud van hun nieuwe aandelen zonder onderbreking vanaf hun onderschrijving. Het voordeel van de verlaagde aanslagvoet van de RV zal bijgevolg uitdoven wanneer diegene die deelgenomen heeft aan een dergelijke kapitaalverhoging zijn aandelen zal afstaan (zie Parl. St., Kamer, DOC 53 2853/001, blz. 6).

Uitzondering : dit zijn de toegelaten overdrachten:

- de overdracht, in rechte lijn of tussen echtgenoten, van de aandelen ingevolge een erfopvolging of schenking

- de omruiling, de vervreemding of de verkrijging van aandelen in het kader van fusies, splitsingen en andere belastingneutrale verrichtingen

Erfgenamen in rechte lijn of tussen echtgenoten

De overdracht, in rechte lijn of tussen echtgenoten, van de aandelen ingevolge een erfopvolging of schenking wordt geacht niet te hebben plaatsgehad voor de toepassing van de in het eerste lid, 6°, vermelde voorwaarde inzake het ononderbroken behoud (artikel 269, § 2, vierde lid, WIB 92).

De overdracht, in rechte lijn of tussen echtgenoten, van de aandelen wordt evenmin geacht te hebben plaatsgehad voor de toepassing van de voorwaarde van volle eigendom wanneer die overdracht het gevolg is van (artikel 269, § 2, vijfde lid, WIB 92):

1) een wettelijke erfopvolging of een erfopvolging op een wijze die gelijkaardig is aan de wettelijke erfvolging;

2) een ascendentenverdeling die geen afbreuk doet aan het vruchtgebruik van de langstlevende echtgenoot.

De erfgenamen of begiftigden nemen de plaats in van de belastingplichtige inzake de voordelen en verplichtingen van de maatregel (artikel 269, § 2, zesde lid, WIB 92).

Belastingneutrale verrichtingen

De omruiling van aandelen ingevolge verrichtingen als vermeld in artikel 45 of de vervreemding of verkrijging van aandelen ingevolge belastingneutrale verrichtingen als vermeld in de artikelen 46, § 1, eerste lid, 2°, 211, 214, § 1 en 231, §§ 2 en 3, worden geacht niet te hebben plaatsgevonden voor de toepassing van het eerste lid, 6° (art. 269, § 2, zevende lid, WIB 92).

Deze fictie van niet-realisatie is geïnspireerd op deze die van toepassing is wat betreft de permanentievoorwaarde inzake DBI-aftrek (MvT, Parl.St. Kamer 2012-2013, nr. 2853/001 bij de programmawet van 28 juni 2013).

Uitsluiting van inbrengen bedoeld in art. 537 WIB 92

Kapitaalverhogingen die zijn gebeurd in het kader van de incorporatie van reserves aan 10% roerende voorheffing komen niet in aanmerking voor het verlaagd tarief. Die voorwaarde is bedoeld om een cumul van fiscale voordelen te vermijden.

In geval beide regelingen werden toegepast kan een vennootschap, bij een latere kapitaalvermindering, kiezen welk kapitaal wordt aangetast.

Prioritaire aanrekening bij latere kapitaalvermindering

Als de vennootschap haar maatschappelijk kapitaal verhoogd heeft in het kader van deze VVPR-bis en zij later overgaat tot verminderingen van dat maatschappelijk kapitaal, dan zullen deze verminderingen prioritair worden afgehouden van de nieuwe kapitalen (artikel 269, § 2, elfde lid, WIB 92).

Anti-misbruik bepaling: vermindering van kapitaal gevolgd door een verhoging van nieuw kapitaal VVPRbis binnen dezelfde vennootschap

Om te vermijden dat vennootschappen geneigd zouden zijn hun maatschappelijk kapitaal voorafgaand te verlagen, om vervolgens een verhoging door te voeren die zou toelaten dat de dividenden onderworpen worden aan een verlaagde voorheffing, komen de verhogingen van het maatschappelijk kapitaal die worden gerealiseerd na een vermindering van het kapitaal uitgevoerd vanaf 01.05.2013 niet in aanmerking voor het toekennen van de verlaagde aanslagvoet, behalve in de mate waarin de verhoging van het maatschappelijk kapitaal de vermindering overstijgt (art. 269, § 2 , lid 8 WIB92)

Art. 269, § 2, lid 9 WIB 92 voorziet een andere anti-misbruikbepaling: de sommen, die voortkomen uit een vanaf 01.05.2013 uitgevoerde vermindering van het kapitaal door een vennootschap die verbonden of geassocieerd is met een persoon die deze sommen investeert in een verhoging van het kapitaal die wordt uitgevoerd door een andere vennootschap, worden buiten beschouwing gelaten voor de toekenning van de verlaagde aanslagvoet van de roerende voorheffing.

Besluit

Voor vennootschappen die geen onmiddellijke liquidatie hebben gepland en die voldoen aan de voorwaarden van de VVPR-bis regeling, is het aantrekken van VVPR-kapitaal interessant. Eens men door de vierjarige wachtperiode heen is, kan de vennootschap ieder jaar een dividend geven aan de aandeelhouders van VVPR-bis aandelen tegen het gunsttarief van 15% roerende voorheffing. Via een tussentijds dividend kan men de toepassing van de 15% RV zelf vervroegen.

Wie in de nabije toekomst een liquidatie gepland heeft, legt beter de liquidatiereserves aan, ook al komt men in aanmerking voor VVPRbis regeling. Immers, onder het VVPRbis regime worden liquidatieboni belast aan 30% roerende voorheffing terwijl liquidatiereserves waarop reeds 10% heffing werd betaald bij de aanleg, zonder roerende voorheffing kunnen worden uitgekeerd.

Gerelateerd artikel:

VVPR bis dividenden: uit welke winst?

Fiscale club 2025-2026

Driemaandelijkse praktijkgerichte bespreking van de fiscale actualiteit inzake personenbelasting en vennootschapsbelasting: fiscale wetgeving, parlementaire vragen, circulaires, rechtspraak alsook belangrijke op til zijnde wetswijzigingen.

- keuze uit 13 lesmomenten gespreid over 8 verschillende locaties en 5 livestreams

- telkens twee vakexperten: Wim Van Kerchove en Tim Galloo

- livestream: verkiest u liever digitaal te volgen dan kan dit via een live webinar of door uitgesteld te kijken

- 12 uren permanente vorming ITAA categorie A!

- gratis toegang tot de modules PB en VenB in onze PRACTINET databank vanaf uw inschrijving tot 30 juni 2026!

- mogelijkheid tot betaling met KMO-portefeuille.

Op de hoogte blijven van onze seminaries?

Schrijf je in voor onze nieuwsbrief