Een verrassende fiscale maatregel uit de recente begrotingsonderhandelingen is het belasten van de interne meerwaarden op aandelen, zelfs wanneer dit gebeurt binnen het kader van het normaal beheer van het privévermogen. Deze maatregel wordt momenteel uitgewerkt in het ontwerp van programmawet. Wat betekent dit precies voor de praktijk?

Wat zijn interne meerwaarden?

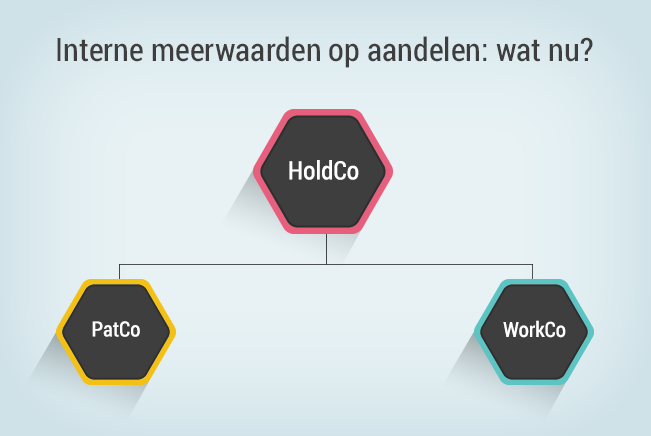

Interne meerwaarden zijn meerwaarden die verwezenlijkt worden wanneer een of meerdere individuele aandeelhouders hun rechtstreekse participatie in een vennootschap overdragen naar een andere (holding)vennootschap die ze ook controleren.

Techniek van de interne meerwaarden op aandelen

Op dit moment zijn dergelijke interne meerwaarden die ontstaan bij de inbreng van aandelen, definitief vrijgesteld in de personenbelasting voor zover de transactie zij binnen “het normaal beheer van het privévermogen” vallen (art. 90 9° WIB 92). De volledige waarde van de ingebrachte aandelen wordt gezien als gestort kapitaal in hoofde van de ontvangende vennootschap. De uiteindelijke bedoeling is dat de ontvangende (holding)vennootschap later het via de inbreng gevormde kapitaal belastingvrij uitkeert aan de inbrenger door middel van een kapitaalvermindering of bij de liquidatie van de vennootschap. Het meest aantrekkelijke aspect aan deze operatie is het feit dat de ingebrachte aandelen kwalificeren als gestort kapitaal bij de holdingvennootschap. Ten belope van het bedrag aan gestort kapitaal is er geen sprake van een liquidatiebonus of een belastbaar dividend bij een kapitaalvermindering of een vereffening (art. 209 en 18 2° WIB 92).

Deze techniek werd de zgn. step-up genoemd: dankzij de inbreng van de aandelen in de eigen holdingvennootschap de meerwaarde omzetten in fiscaal gestort kapitaal met de mogelijkheid van de latere belastingvrije uitkering.

Bovenstaand resultaat kan bereikt worden als deze verrichtingen kunnen verantwoord worden door niet-fiscale motieven.

Afblokken van de inbrengtechniek

De regering wil de techniek van interne meerwaarden als volgt aanpakken.

Inbrengen vanaf 01-01-2017 : historische aanschaffingswaarde = gestort kapitaal

Bij inbrengen vanaf 01-01-2017 zal men enkel de aanschaffingswaarde van de ingebrachte aandelen in hoofde van de inbrenger als gestort kapitaal aanmerken bij de ontvangende vennootschap.

De wetgever zal de definitie van ‘gestort kapitaal’ in artikel 184 WIB 92 aanpassen.

De aandelen van de werkvennootschap die in de holding ingebracht worden, zullen bij de holding slechts als werkelijk gestort kapitaal gelden ten belope van de historische aanschaffingswaarde van die aandelen (zijnde de prijs die de inbrenger er indertijd voor betaald heeft), en niet meer ten belope van de werkelijke waarde. Als het niet gaat om gekochte aandelen van de werkvennootschap, gelden ze slechts als gestort kapitaal ten belope van hun aandeel in het gestort kapitaal van de werkvennootschap.

Het verschil tussen de historische aanschaffingswaarde van de aandelen en de werkelijke waarde zal bij de inbreng als een belaste reserve in kapitaal worden aangemerkt bij de holdingvennootschap. M.a.w. de zogenaamde inbrengmeerwaarde (d.w.z. de werkelijke waarde van de ingebrachte aandelen boven de door de inbrenger destijds betaalde aanschaffingswaarde) krijgt bij de ontvangende vennootschap fiscaal het etiket van een belaste reserve in kapitaal. Op haar aangifte Vennootschapsbelasting zal de ontvangende vennootschap dat bedrag noteren in het vak van de belastbare gereserveerde winst onder de rubriek “belastbare reserves in kapitaal en uitgiftepremies” (code 1001).

Op de latere uitkering van die belaste reserve zal dan 30% roerende voorheffing verschuldigd zijn ter gelegenheid van de kapitaalvermindering of liquidatie. Dit wordt als een gewoon uitgekeerd dividend aanzien (art. 18 WIB 92). Vennootschapsbelasting zal niet meer op verschuldigd zijn over dat uitgekeerd dividend aangezien het gaat om reeds belaste reserves. Die reserves werden destijds reeds aan de vennootschapsbelasting onderworpen op het moment van hun reservering in hoofde van de werkvennootschap. Bij de kapitaalvermindering verdwijnen dan de belaste reserves in kapitaal. Deze afname van belaste reserves wordt geneutraliseerd door de opname van hetzelfde bedrag onder het vak “uitgekeerde dividenden” (code 1301).

Ingevolge deze nieuwe fiscale kwalificatie kan enkel het bedrag van de historische aanschaffingswaarde van de ingebrachte aandelen nog belastingvrij worden uitgekeerd. Op deze manier wordt de fameuze ‘step-up’ geneutraliseerd.

Een voorbeeld.

Een ondernemer in 2007 een exploitatievennootschap die hij in 2006 heeft opgericht met een gestort kapitaal van 20.000 EUR. Hij is zaakvoerder en de belangrijkste aandeelhouder. Na 10 jaar is de vennootschap 1.000.000 EUR waard. In de loop van het jaar 2017 richt deze ondernemer een holdingvennootschap op waarvan hij de belangrijkste aandeelhouder is. De ondernemer brengt al zijn aandelen van de exploitatievennootschap in deze holding - die hij zelf controleert- in. Volgens de huidige regels zou het fiscaal gestort kapitaal van de holding dan 1.000.000 EUR bedragen. Volgens de nieuwe wetgeving zal het gestort kapitaal maar 20.000 EUR bedragen. Bijgeval kan slechts 20.000 EUR in een latere fase belastingvrij uitgekeerd kunnen worden. Op de overige 980.000 EUR aan kapitaalvermindering zal de vennootschap roerende voorheffing verschuldigd zijn.

Uitzonderingen? Op dit moment is nog niet bekend of er bepaalde uitzonderingen ingebouwd worden voor meerwaarden die al bij de inbreng belast zijn op basis van artikel 90 WIB 92. Zoniet riskeert men economische dubbele belasting. Zal de nieuwe wettekst ook verrichtingen treffen waarbij géén sprake is van een fiscaal voordeel?

Inbrengen vóór 01-01-2017: controles met art. 344 §1 WIB92

De nieuwe definitie van gestort kapitaal in art. 184 WIB 92 geldt maar voor inbrengen die gebeuren vanaf 1 januari 2017. Het bestaande gestort kapitaal blijft dus buiten schot. Toch wil de regering ook operaties uit het verleden aanpakken.

Bij inbrengen die gedaan zijn vóór 01-01-2017 zal de administratie gerichte controles doen met de algemene anti-misbruikbepaling van art.344 §1 WIB92. Binnen de administratie zal daartoe een speciale cel “kapitaalverminderingen“ worden opgericht. Als de inbreng van de aandelen in de holding van bij het begin bedoeld was om te ontsnappen aan roerende voorheffing (= eenheid van intentie), dan kan de administratie de verrichting bestempelen als fiscaal misbruik en de hele operatie negeren, inclusief de latere kapitaalvermindering. De administratie zal dan de roerende voorheffing inkohieren alsof er een gewone dividenduitkering gebeurd is door de werkvennootschap aan de aandeelhouders.

Conclusie

De aangekondigde wijzigingen veroorzaken twee fundamentele uitdagingen voor de praktijk:

- Wanneer kunt u een nieuwe holdingvennootschap nog adviseren aan uw cliënten?

- Hoe onderbouwt u een bestaande holdingstructuur bij een controle?

Seminaries vennootschapsbelasting

- Onroerende leasing: waarom zo interessant? met Philippe Salens op woensdag (vm) 26/03/2025 en dinsdag (av) 01/04/2025 - Livestream

- Fiscaalvriendelijk geld uit de vennootschap halen: loonoptimalisaties met Pieter-Jan Wouters op woensdag (vm) 02/04/2025 en donderdag (av) 03/04/2025 - Livestream

- Aangifte vennootschapsbelasting Aj 2025 met Sophie Hugelier en Wim Van Kerchove

- Maandag (vm) 28/04/2025 - Livestream

- Woensdag (vm) 30/04/2025 - Livestream

- Donderdag (nm) 15/05/2025 - Livestream

- Dinsdag (av) 20/05/2025 - Livestream

- Dinsdag (vm) 03/06/2025 - Livestream

- Aangifte vennootschapsbelasting en personenbelasting AJ 2025 met Sophie Hugelier en Wim Van Kerchove

- Dinsdag (dag) 29/04/2025 - Holiday Inn Gent - Expo

- Maandag (dag) 05/05/2025 - Hotel Serwir Sint-Niklaas

- Dinsdag (dag) 06/05/2025 - Van Der Valk Hotel Oostkamp

- Donderdag (dag) 08/05/2025 - Link 21 Herentals VOLZET

- Vrijdag (dag) 09/05/2025 - De Montil Affligem

- Maandag (dag) 12/05/2025 - Crowne Plaza Antwerpen

- Dinsdag (dag) 13/05/2025 - Hotel Shamrock Tielt

- Vrijdag (dag) 16/05/2025 - KortrijkXpo Meeting Center

- Maandag (dag) 19/05/2025 - Link 21 Herentals

- Eigen werk in onroerende staat: btw-en belastingaspecten met Tim Galloo - Gilles Tack op vrijdag (vm) 09/05/2025 en

maandag (av) 19/05/2025

Bent u al geabonneerd op onze fiscale databank?

- Vind snel antwoorden op uw fiscale vragen. Ontdek de meerwaarde van Practinet voor uw praktijk.

Op de hoogte blijven van onze seminaries?

Schrijf je in voor onze nieuwsbrief