Eindelijk circulaire over de Vlaamse woningfiscaliteit en meer uitleg over de Vlaamse fictie bij hypotheekoverdracht met pandwissel !

Op 26 april 2018 heeft de administratie eindelijk een circulaire (Circulaire 2018/C/51) gepubliceerd over de Vlaamse woonfiscaliteit met interessante toelichting over de Vlaamse geïntegreerde woonbonus en over de Vlaamse fictie bij hypotheekoverdracht met pandwissel.

- Overzicht

- Herfinancieringslening

- Voorwaarden Vlaamse geïntegreerde woonbonus voor kapitaalaflossingen en interesten

- Voorwaarden Vlaamse geïntegreerde woonbonus voor levensverzekeringspremies

- Verlies van verhoging(en) m.b.t. Vlaamse geïntegreerde woonbonus

- Vlaamse fictie m.b.t. pandwissel op woonbonuslening

- Gevolgen van Vlaamse fictiebepaling

- Cumulverbod tussen Vlaamse fictie en het vragen van federale voordelen voor dezelfde uitgaven

Herfinancieringslening

In die circulaire wordt bevestigd dat het Vlaamse gewest een herfinancieringslening beschouwt als een verderzetting van de oorspronkelijke (geherfinancierde) lening ten belope van het openstaande saldo. Het surplus bovenop het openstaande saldo (bijvoorbeeld voor de financiering van verbouwingswerken aan de eigen woning) wordt beschouwd als een nieuwe lening.

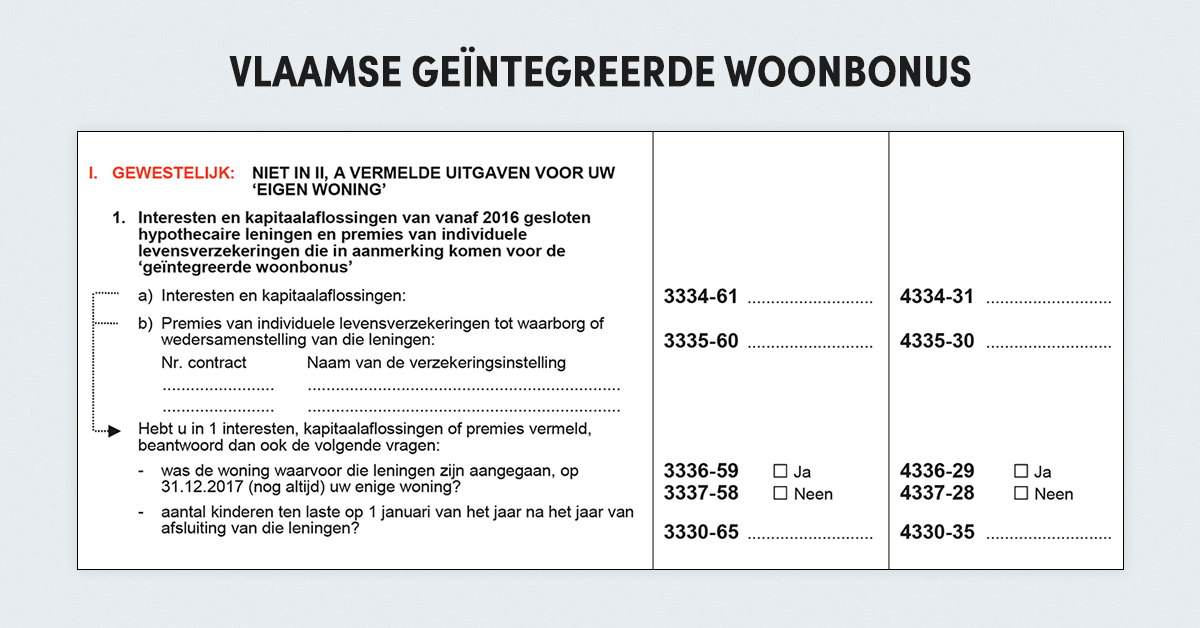

Voorwaarden Vlaamse geïntegreerde woonbonus voor kapitaalaflossingen en interesten

Om in aanmerking te komen voor Vlaamse geïntegreerde woonbonus moeten de kapitaalaflossingen en interesten betrekking hebben op een leningsovereenkomst die:

- hypothecair gewaarborgd is

- aangegaan is vanaf 2016

- een looptijd van ten minste 10 jaar heeft

- door de belastingplichtige bij een in de Europese Economische Ruimte (EER) gevestigde instelling is aangegaan en specifiek tot doel heeft om in een lidstaat van de EER een woning te verwerven of te behouden.

De uitgaven moeten zijn betaald voor de woning die op het ogenblik van de uitgaven de eigen woning van de belastingplichtige is.

In principe kunnen dus enkel de belastingplichtigen die een hypothecaire lening hebben aangegaan om een woning te verwerven of te behouden aanspraak maken op de geïntegreerde woonbonus. Er zijn evenwel twee toleranties hierop.

Tolerantie 1 (punt 41 in de circulaire)

Als maar één van beide echtgenoten of partners eigenaar, bezitter, erfpachter, opstalhouder of vruchtgebruiker is van de woning, kan de andere echtgenoot of partner geen aanspraak maken op de geïntegreerde woonbonus.

Tenzij de inkomsten van de woning volgens het burgerlijk recht gemeenschappelijk zijn en aan alle overige voorwaarden is voldaan.

Dit is het geval bij echtgenoten die samen worden belast en gehuwd zijn volgens het wettelijk huwelijksvermogensstelsel.

Tolerantie 2 (punt 44 in de circulaire)

Wanneer een echtgenoot of een wettelijk samenwonende partner vóór het huwelijk of vóór de verklaring van wettelijke samenwoning een hypothecaire lening specifiek heeft aangegaan voor het verwerven of behouden van een woning waarvan hij alleen de eigenaar, bezitter, erfpachter, opstalhouder of vruchtgebruiker was, wordt evenwel (zoals dit ook het geval is voor de Vlaamse woonbonus) (PV nr. 291 van 11.01.2010, gesteld door mevr. Claes, QRVA 52 97, blz. 84), aanvaard dat de andere echtgenoot of partner ook aanspraak kan maken op de geïntegreerde woonbonus op voorwaarde dat:

- de woning waarvoor de lening werd gesloten tot de huwelijksgemeenschap behoort of in onverdeeldheid aan beide echtgenoten of wettelijk samenwonende partners toebehoort

en

- de kredietovereenkomst werd aangepast zodat de echtgenoot of wettelijk samenwonende partner ten opzichte van de kredietverstrekkende instelling dezelfde plichten heeft als de oorspronkelijke kredietnemer

en aan alle overige in de wet gestelde voorwaarden is voldaan.

Voorwaarden Vlaamse geïntegreerde woonbonus voor levensverzekeringspremies

Opdat de premies van levensverzekering in aanmerking komen voor Vlaamse geïntegreerde woonbonus moet het:

- een aanvullende verzekering zijn tegen ouderdom en vroegtijdige dood tot uitvoering van een individueel gesloten levensverzekeringscontract voor het vestigen van een rente of van een kapitaal bij leven of bij overlijden dat dient voor het wedersamenstellen of het waarborgen van een hypothecaire geïntegreerde woonbonuslening zoals hierboven vermeld.

- zijn aangegaan in een lidstaat van de EER

- door de belastingplichtige zijn aangegaan die daarbij alleen zichzelf heeft verzekerd

- zijn aangegaan vóór de leeftijd van 65 jaar.

- een minimumlooptijd van 10 jaar hebben als het in voordelen bij leven voorziet

- de voordelen bij leven moeten toekomen aan de belastingplichtige vanaf de leeftijd van 65 jaar

- de voordelen bij overlijden moeten zijn bedongen:

- ten belope van het verzekerde kapitaal dat dient voor het wedersamenstellen of het waarborgen van de lening, ten gunste van de personen die ingevolge het overlijden van de verzekerde de volle eigendom of het vruchtgebruik van dat onroerend goed verkrijgen

- ten belope van het verzekerde kapitaal dat niet dient voor het wedersamenstellen of het waarborgen van de lening, ten gunste van de echtgenoot of de bloedverwanten tot de tweede graad van de belastingplichtige.

De individuele levensverzekering moet bij de geïntegreerde woonbonus, in tegenstelling tot de woonbonus, dus niet uitsluitend dienen voor het waarborgen of wedersamenstellen van de hypothecaire lening.

Dit betekent volgens de circulaire dat als er een levensverzekering wordt aangegaan die zowel betrekking heeft op een hypothecaire lening als op een gewone lening (eventueel gewaarborgd met een hypothecair mandaat), de bijdragen pro rata recht geven op de geïntegreerde woonbonus, ten belope van het aandeel van de hypothecaire lening ten opzichte van het totale bedrag van de lening.

Als een levensverzekering vóór 2016 werd aangegaan (en dient als waarborg van een gewone woonbonuslening) en nadien wordt gewijzigd zodat ze tot waarborg of wedersamenstelling dient van een hypothecaire geïntegreerde woonbonuslening, kunnen de bijdragen vanaf dan volgens de circulaire in aanmerking komen voor de geïntegreerde woonbonus, mits is voldaan aan alle wettelijke en reglementaire bepalingen. De bijdragen komen dus niet meer in aanmerking voor de gewone woonbonus, hoewel de verzekering zelf vóór 2016 werd aangegaan.

Verlies van verhoging(en) m.b.t. Vlaamse geïntegreerde woonbonus

De uitgaven die in aanmerking komen voor de geïntegreerde woonbonus worden beperkt tot een maximum basisbedrag van 1.520 euro per belastingplichtige en per belastbaar tijdperk.

Als de woning op 31 december van het belastbaar tijdperk waarin de hypothecaire lening wordt aangegaan de enige woning is van de belastingplichtige, kan hij aanspraak maken op een verhoging van het basisbedrag met 760 euro (en eventueel met bijkomend nog 80 euro ingeval minstens 3 kinderen ten laste op het 1 januari van het jaar volgend op het leningsjaar).

Bij de beoordeling of de woning de enige woning van de belastingplichtige is op 31 december van het belastbaar tijdperk waarin de hypothecaire lening werd aangegaan, zijn evenwel twee uitzonderingen van toepassing.

Tellen niet mee op 31.12. leningsjaar als tweede woning:

- andere woningen waarvan hij door een erfenis mede-eigenaar, blote eigenaar of vruchtgebruiker is

- andere woningen die op 31 december van het belastbaar tijdperk waarin de hypothecaire lening werd aangegaan op de vastgoedmarkt te koop zijn aangeboden en die uiterlijk op 31 december van het jaar dat volgt op het belastbaar tijdperk waarin de hypothecaire werd aangegaan ook daadwerkelijk zijn verkocht.

De verhoging(en) wordt (worden) niet langer toegepast vanaf het eerste belastbaar tijdperk waarin de belastingplichtige op 31 december van dat belastbaar tijdperk volle eigenaar, bezitter, erfpachter, opstalhouder of vruchtgebruiker is van een andere woning dan de woning waarvoor de uitgaven werden betaald.

De verwerving van de naakte eigendom van een andere woning in een later jaar dan het leningsjaar heeft echter geen invloed op de verhoging(en) en telt niet mee als een tweede bijkomende woning verworven.

De circulaire bevestigt dat de uitzonderingen die gelden op 31 december van het leningsjaar niet gelden als uitzondering bij de beoordeling van het behoud van de verhoging(en) (in tegenstelling tot gewone woonbonus).

Vlaamse fictie m.b.t. pandwissel op woonbonuslening

Een hypothecaire woonbonuslening, oorspronkelijk en specifiek aangegaan voor woning A, wordt geacht specifiek te zijn aangegaan voor het verwerven of behouden van de andere woning B, als cumulatief aan de vijf volgende voorwaarden is voldaan:

- de woning waarvoor de hypothecaire woonbonuslening oorspronkelijk en specifiek is aangegaan ('woning A'), is bij authentieke akte vervreemd vanaf 1 januari 2016 om een andere woning ('woning B') te verwerven of te behouden;

- de hypothecaire inschrijving van de hypothecaire lening wordt overgedragen naar een ander onroerend goed;

- de hypothecaire lening blijft behouden;

- woning A was de eigen woning alvorens de andere woning B de eigen woning van de belastingplichtige is geworden;

- de belastingplichtige houdt de akte van hypotheekoverdracht ter beschikking van de bevoegde federale administratie.

Wanneer cumulatief voldaan is aan alle voorwaarden, wordt voor de Vlaamse woonbonus bij toepassing van de fictiebepaling de hypothecaire lening geacht specifiek te zijn aangegaan voor het verwerven of behouden van woning B.

De toepassing van de fictiebepaling heeft geen invloed op de datum waarop de hypothecaire lening is aangegaan. Het jaar waarin de hypothecaire lening werd aangegaan en niet het jaar van de hypotheekoverdracht bepaalt tot welk grensbedrag de uitgaven in aanmerking kunnen komen en doet de 10-jarige periode van de verhoging van het basisbedrag aanvangen.

Verduidelijking m.b.t. de eerste voorwaarde:

De fictiebepaling geldt alleen voor woonbonusleningen. De circulaire beklemtoont dat de fictie niet kan gelden voor :

- de hypothecaire leningen die werden aangegaan voor het verwerven van woning A, die op 31 december van het jaar van aangaan van de hypothecaire lening niet de enige woning was of op die datum niet door de belastingplichtige zelf werd betrokken;

- de hypothecaire leningen die uitsluitend werden aangegaan voor het verwerven van een (bouw)grond;

- de niet-hypothecaire leningen.

De fictiebepaling kan slechts van toepassing zijn wanneer de woning waarvoor de lening oorspronkelijk werd aangegaan (woning A), is vervreemd bij authentieke akte verleden vanaf 2016.

Voor de vervreemding is de datum van authentieke akte bepalend. De fictiebepaling kan daarenboven pas van toepassing zijn wanneer aan alle voorwaarden is voldaan. Dit heeft bijvoorbeeld tot gevolg dat zij ten vroegste van toepassing kan zijn vanaf de vervreemding van de woning waarvoor de lening oorspronkelijk werd aangegaan.

Wat het vereiste oorzakelijk verband tussen de vervreemding van woning A en het verwerven of behouden van woning B betreft, moet volgens de circulaire uit de feiten blijken dat woning A werd vervreemd om woning B te verwerven of te behouden. De beoordeling hiervan gebeurt aan de hand van de feitelijke omstandigheden.

Dit oorzakelijke verband kan volgens de circulaire bijvoorbeeld blijken uit de opeenvolging van de verschillende verrichtingen.

Hierbij wordt niet vereist dat de vervreemding van woning A de verwerving of het behoud van woning B voorafgaat.

Wanneer uit de feiten blijkt dat woning A effectief werd vervreemd om woning B te verwerven of te behouden, vormt het feit dat de verwerving of het behoud van woning B vóór de vervreemding van woning A plaatsvond (en bijvoorbeeld werd gefinancierd door middel van een overbruggingskrediet) op zich geen belemmering voor de toepassing van de fictiebepaling.

Verduidelijking m.b.t. tweede voorwaarde : de hypothecaire inschrijving wordt overgedragen naar een ander onroerend goed

Een hypotheekoverdracht moet worden doorgevoerd. Dit betekent dat het onderpand van de hypothecaire lening wordt vervangen door een ander onroerend goed.

Het is niet vereist dat de belastingplichtige eigenaar is van het onroerend goed waarnaar de hypotheek wordt overgedragen. Het volstaat dat de lening gewaarborgd blijft door een hypothecaire inschrijving.

In geval de hypotheekoverdracht gepaard gaat met een herfinanciering bij een andere kredietgever is er strikt genomen geen hypotheekoverdracht (in dit geval wordt immers een nieuwe hypotheek gevestigd ten voordele van de nieuwe schuldeiser, in plaats van de overdracht van de bestaande inschrijving).

Een dergelijke verrichting (met pandwissel) past evenwel volledig binnen het doel van de fictiebepaling. Bovendien is het niet de bedoeling om herfinancieringen bij een andere kredietgever te belemmeren. In die omstandigheden wordt de vestiging van een hypothecaire inschrijving dan ook volgens de circulaire aanvaard (in plaats van de overdracht van een bestaande inschrijving).

Verduidelijking m.b.t. de derde voorwaarde : de hypothecaire lening blijft behouden

De hypothecaire lening (die oorspronkelijk was aangegaan om woning A te verwerven of te behouden) moet blijven lopen. Dit is logisch omdat er anders niet langer uitgaven worden gedaan die in aanmerking komen voor de woonbonus.

Een herfinancieringslening kan volgens de circulaire ook voor deze voorwaarde worden beschouwd als een verderzetting van de oorspronkelijke lening.

Verduidelijking m.b.t. de vierde voorwaarde : woning A was de eigen woning alvorens woning B de eigen woning van de belastingplichtige is geworden

Woning A moet de eigen woning zijn geweest alvorens woning B de eigen woning van de belastingplichtige is geworden. De bedoeling van deze fictiebepaling was immers om het verlies van de woonbonus te verhinderen.

Vormt op zich geen belemmering voor de toepassing van de fictiebepaling:

- het feit dat woning A niet de eigen woning is gebleven tot aan de vervreemding ervan (bv. omdat woning B reeds eerder de eigen woning is geworden)

- het feit dat woning B niet onmiddellijk na de vervreemding van woning A werd betrokken (bv. omdat woning A vóór de voltooiing van de verbouwingswerken aan woning B werd vervreemd)

Verduidelijking m.b.t. de vijfde voorwaarde : de belastingplichtige houdt de akte van hypotheekoverdracht ter beschikking van de bevoegde federale administratie

Deze voorwaarde laat toe de voorwaarde inzake hypotheekoverdracht te beoordelen. In geval van herfinanciering bij een andere instelling moet volgens de circulaire niet de akte van hypotheekoverdracht, maar de akte van vestiging van de hypotheek ter beschikking worden gehouden.

De belastingplichtige moet daarnaast kunnen aantonen dat aan alle overige voorwaarden is voldaan. Dit bewijs kan hij leveren met alle middelen van het gemeen recht, met uitzondering van de eed.

Gevolgen van Vlaamse fictiebepaling

De toepassing van de fictiebepaling heeft geen invloed op:

-

de datum waarop de hypothecaire lening is aangegaan.

Het jaar waarin de hypothecaire lening werd aangegaan (en niet het jaar van de hypotheekoverdracht) bepaalt tot welk grensbedrag de uitgaven in aanmerking kunnen komen.

-

de eenmalig te beoordelen voorwaarden van de woonbonus.

De (in principe) eenmalig te beoordelen voorwaarden (vb. voorwaarde van 'enige' woning op 31 december van het jaar van aangaan van de hypothecaire lening, de op die datum zelf te betrekken woning, verhoging voor kinderen ten laste, …) moeten en mogen naar aanleiding van de toepassing van de fictiebepaling niet opnieuw worden beoordeeld. De andere voorwaarden (vb. 10-jarige looptijd van de hypothecaire lening…) worden uiteraard onverminderd beoordeeld.

-

het recht op de verhoging van het basisbedrag.

De verhoging(en) kan (kunnen) slechts van toepassing zijn gedurende de eerste tien jaar vanaf het jaar waarin de lening werd aangegaan en wordt (worden) niet toegepast vanaf het eerste belastbaar tijdperk waarin de belastingplichtige eigenaar, bezitter, erfpachter, opstalhouder of vruchtgebruiker wordt van een tweede woning.

De fictiebepaling heeft niet tot gevolg dat een nieuwe termijn van 10 jaar aanvangt.

Bij een pandwissel kan de belastingplichtige voor die lening het recht op de verhogingen wel verliezen, omdat hij eigenaar is geworden van een tweede woning.

Cumulverbod tussen Vlaamse fictie en het vragen van federale voordelen voor dezelfde uitgaven

Als de belastingplichtige voor de uitgaven die in aanmerking komen voor de fictiebepaling de toepassing vraagt van de federale interestaftrek en/of de federale vermindering voor het lange termijnsparen en/of de federale woonbonus, dan wordt de Vlaamse woonbonus voor die uitgaven niet toegepast.

De keuze voor die federale belastingvoordelen is definitief, onherroepelijk en bindend voor de belastingplichtige. Deze keuze geldt ook voor de volgende aanslagjaren.

Als een gemeenschappelijke aanslag wordt gevestigd, maken beide belastingplichtigen dezelfde keuze.

De circulaire beklemtoont dat

- de belastingplichtige slechts een dergelijke keuze moet maken, wanneer die uitgaven naast de federale belastingvoordelen ook voor de Vlaamse woonbonus (op basis van de fictiebepaling) in aanmerking kunnen komen.

- echtgenoten (en wettelijk samenwonende partners) niet 'dezelfde' keuze moeten maken, wanneer slechts één van hen die mogelijkheid heeft.

Seminaries personenbelasting

- Vastgoed verwerven via vennootschap of privé? met Philippe Salens op dinsdag (av) 05/11/2024 en woensdag (vm) 13/11/2024

- Aandelen aanhouden: privé of via de vennootschap? met Pieter-Jan Wouters op woensdag (av) 27/11/2024 en vrijdag (vm) 29/11/2024 - Livestream

- Investeringsaftrek vanaf 01 januari 2025 met Pieter-Jan Wouters op donderdag (av) 05/12/2024 en woensdag (vm) 11/12/2024 - Livestream

- Fiscaalvriendelijk geld uit de vennootschap halen: optimalisaties met Pieter-Jan Wouters op vrijdag (vm) 06/12/2024 en maandag (av) 09/12/2024 - Livestream

- Autofiscaliteit 2025: alle spelregels inzake btw en belastingen op een rij met Wim Van Kerchove - Tim Van Sant op maandag (nm) 27/01/2025 en dinsdag (av) 28/01/2025 - Livestream

- Waardering vruchtgebruik met Philippe Salens op donderdag (vm) 30/01/2025 en woensdag (av) 05/02/2025 - Livestream

- Aftrekbare kosten inzake btw en belastingen anno 2025: opportuniteiten met Wim Van Kerchove - Tim Van Sant op dinsdag (av) 04/02/2025 en donderdag (nm) 06/02/2025 - Livestream

- Grondige opfrissing personenbelasting AJ 2025 in 4 sessies met Tim Galloo. Livestream 1 op: 6, 13, 20 en 27 mei. Livestream 2 op: 7, 14, 21 en 28 mei.

Nieuwe fiscale clubs 2024-2025

Driemaandelijkse praktijkgerichte bespreking van de fiscale actualiteit inzake personenbelasting en vennootschapsbelasting: fiscale wetgeving, parlementaire vragen, circulaires, rechtspraak alsook belangrijke op til zijnde wetswijzigingen. Met GRATIS toegang Practinet (modules PB en VenB) vanaf uw inschrijving tot 30/06/2025!

Schrijf nu in voor onze fiscale club

Bent u al geabonneerd op onze fiscale databank?

- Vind snel antwoorden op uw fiscale vragen. Ontdek de meerwaarde van Practinet voor uw praktijk.

Op de hoogte blijven van onze seminaries?

Schrijf je in voor onze nieuwsbrief