De belastingaangifte personenbelasting voor aanslagjaar 2020 is op 30 maart 2020 verschenen op de website van Financiën.

U kan de nieuwe belastingaangifte AJ 2020 hier downloaden:

- Deel 1 - Vlaams gewest - aangifte aanslagjaar 2020

- Deel 1 - Waals gewest - aangifte aanslagjaar 2020

- Deel 1 - Brussels hoofdstedelijk gewest - aangifte aanslagjaar 2020

- Deel 2 - aangifte aanslagjaar 2020

Het model ‘Voorbereiding van de aangifte’ inzake personenbelasting aanslagjaar 2020 (= de kladversie van de aangifte, het voorbereidingsformulier) bestaat traditioneel uit twee onderdelen (een deel 1 en voor sommigen ook een deel 2) en is eigenlijk de kladversie van de aangifte.

Net zoals vorig jaar, heeft de administratie voor aanslagjaar 2020, voor elk gewest zijn eigen versie van Deel 1 van de ‘Voorbereiding van de aangifte’ voorzien. De belastingplichtige vult de versie in van het gewest waar hij op 01.01.2020 zijn fiscaal domicilie heeft. Door het verschil in wetgeving in de materies waarvoor de gewesten bevoegd zijn verschillen de drie versies enkel van mekaar in de vakken

- IX.I. (leningen en verzekeringen m.b.t. de eigen woning),

- X.I. (belastingverminderingen gewestelijk) en

- XI (uitgaven m.b.t. gewestelijke belastingkredieten)

In deel 2 van de ‘Voorbereiding van de aangifte’ komen geen gewestelijke specifieke maatregelen voor zodat er maar 1 versie van is.

Deel 1 van de belastingaangifte AJ 2020

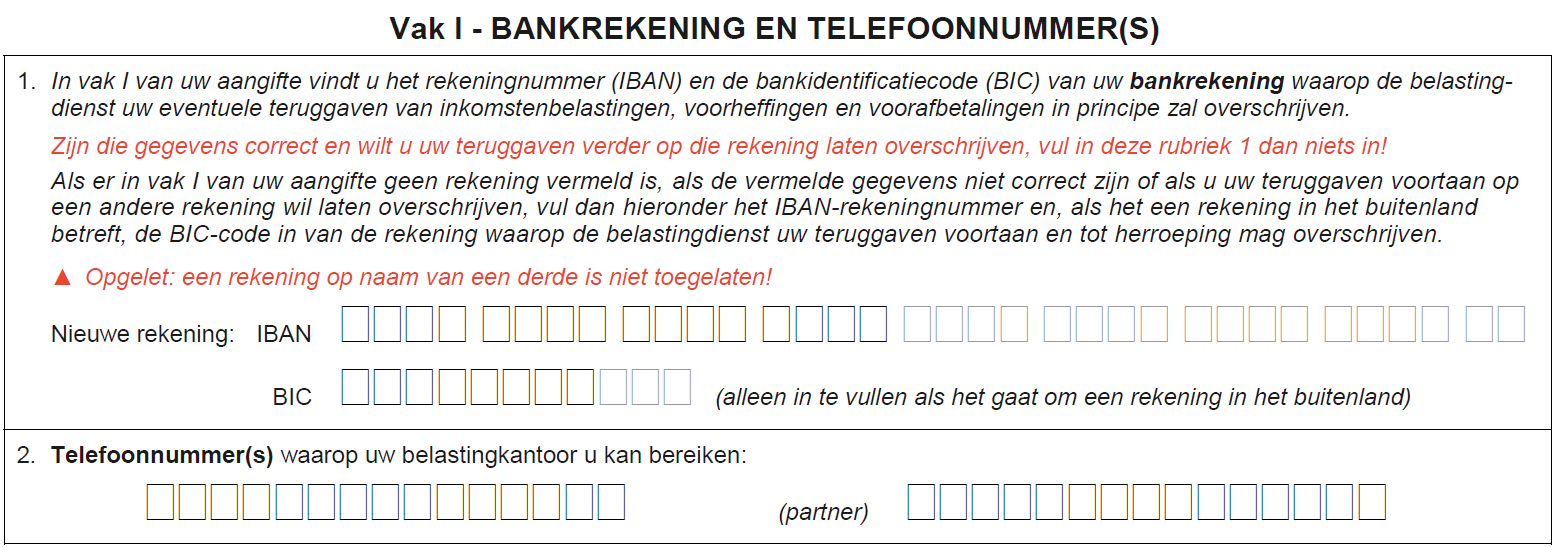

- Vak I – Bankrekening en telefoonnummer(s)

- Vak II – Persoonlijke gegevens en gezinslasten

- Vak III – Inkomsten van onroerende goederen

- Vak IV – Wedden, lonen, werkloosheidsuitkeringen, wettelijke uitkeringen bij ziekte of invaliditeit, vervangingskomsten en werkloosheidsuitkeringen met bedrijfstoeslag

- Vak VII – Inkomsten van kapitalen en roerende goederen

- Vak IX – Interesten en kapitaalaflossingen van leningen en schulden, premies van individuele levensverzekeringen en erfpacht- en opstalvergoedingen of gelijkaardige vergoedingen, die recht geven op een belastingvoordeel

- Vak X – (Uitgaven die recht geven op) belastingverminderingen

- Vak XIII – Verrekenbare bedrijfsvoorheffing ingehouden op winsten of baten uit de deeleconomie - GESCHRAPT

- Vak XIII – Rekeningen en individuele levensverzekeringen in het buitenland, Juridische constructies, leningen aan startende kleine vennootschappen en effectenrekeningen

Deel 2 van de belastingaangifte AJ 2020

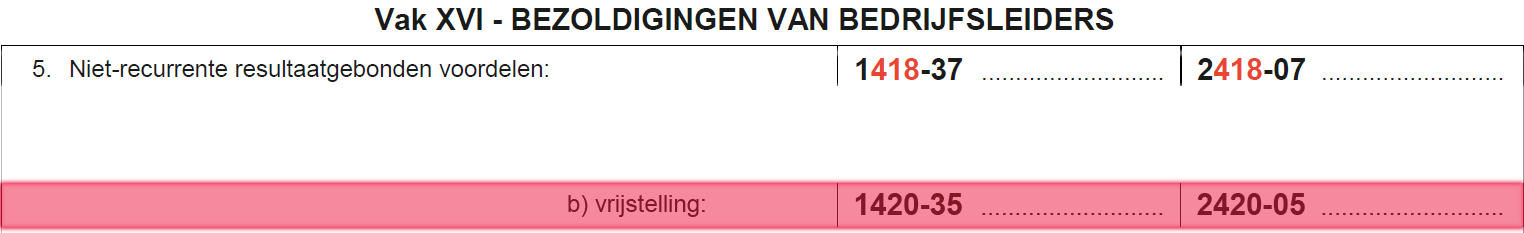

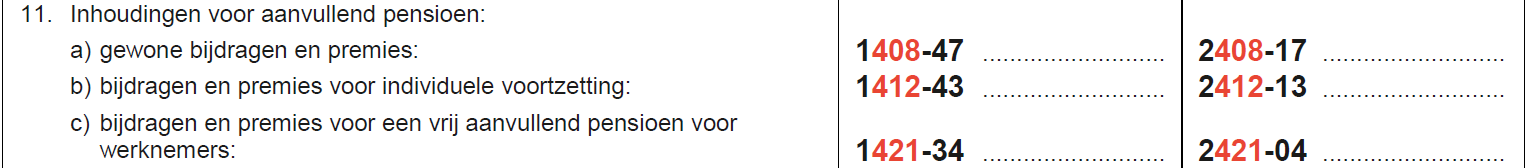

- Vak XVI – Bezoldigingen van bedrijfsleiders

- Vak XVII – Winst uit nijverheids-, handels- of landbouwondernemingen

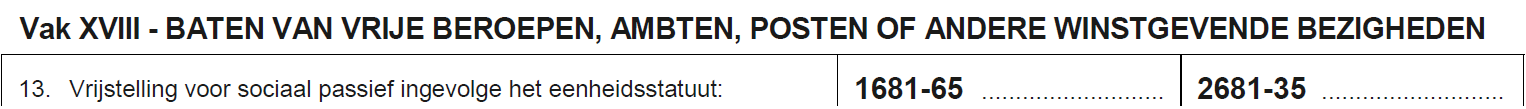

- Vak XVIII – Baten van vrije beroepen, ambten, posten of andere winstgevende bezigheden

Deel 1 van de aangifte Personenbelasting AJ 2020

Vak I – Bankrekening en telefoonnummer(s)

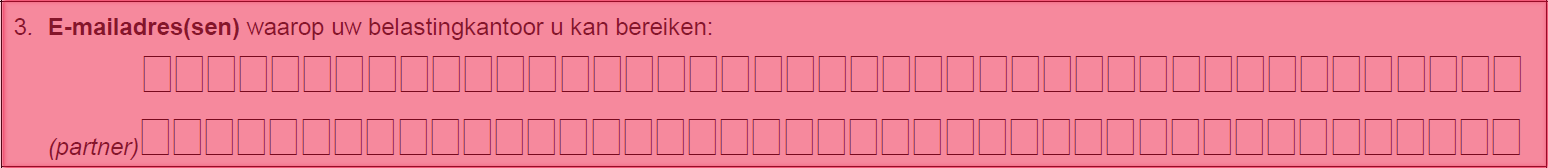

In Vak I wordt niet langer gevraagd om uw emailadres(sen) te noteren waarop de belastingdienst u kan bereiken.

Vak II – Persoonlijke gegevens en gezinslasten

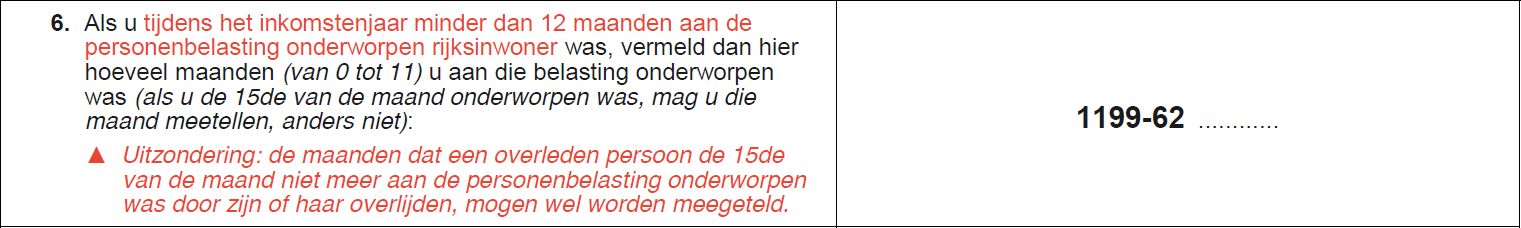

Rubriek 6 - geen volledig jaar rijksinwoner

Wanneer het belastbaar tijdperk van de belastingplichtige niet overeenstemt met een volledig kalenderjaar om een andere reden dan overlijden, wordt er voor zijn PB aangifte een proratering van bepaalde federale voordelen toegepast. Zo wordt vermeden dat deze belastingplichtigen bepaalde fiscale voordelen dubbel genieten, zowel in de personenbelasting als in de belasting voor niet-inwoners.

In dat geval moet de belastingplichtige in de code 1199-62 het aantal maanden vermelden (van 0 tot 11) van zijn belastbaar tijdperk gekoppeld aan aanslagjaar 2020. Om het aantal maanden van het belastbaar tijdperk te bepalen moet elke kalendermaand waarvan de 15de dag behoort tot dat tijdperk voor een volledige maand geteld worden. De maanden dat een overleden persoon de 15de van de maand niet meer aan de personenbelasting onderworpen was door zijn/haar overlijden, mogen wel worden meegeteld. Dat laatste wordt nog eens duidelijk beklemtoond in de aangifte zelf.

Rubriek 6 is anders omschreven zodat hij ook duidelijk van toepassing is voor een aanslagjaar 2020 speciaal (wanneer de belastingplichtige op 01.01.2020 rijkinwoner is maar niet meer vóór 15 december 2020).

Vak III – Inkomsten van onroerende goederen

De codes in dit vak en de omschrijvingen zijn niet gewijzigd maar bovenaan dit vak wijst men erop dat vrijgestelde inkomsten van onroerende goederen, zoals het inkomen van uw ‘eigen woning’ niet in vak III moeten vermeld worden. We wijzen u erop dat er vanaf aanslagjaar 2020 in een nieuw art. 12, 4° WIB 1992 vier gevallen ingevoerd zijn waarin de bedragen verkregen bij overdracht onder bezwarende titel van een recht van erfpacht of van opstal of van gelijkaardige onroerende rechten vrijgesteld zijn.

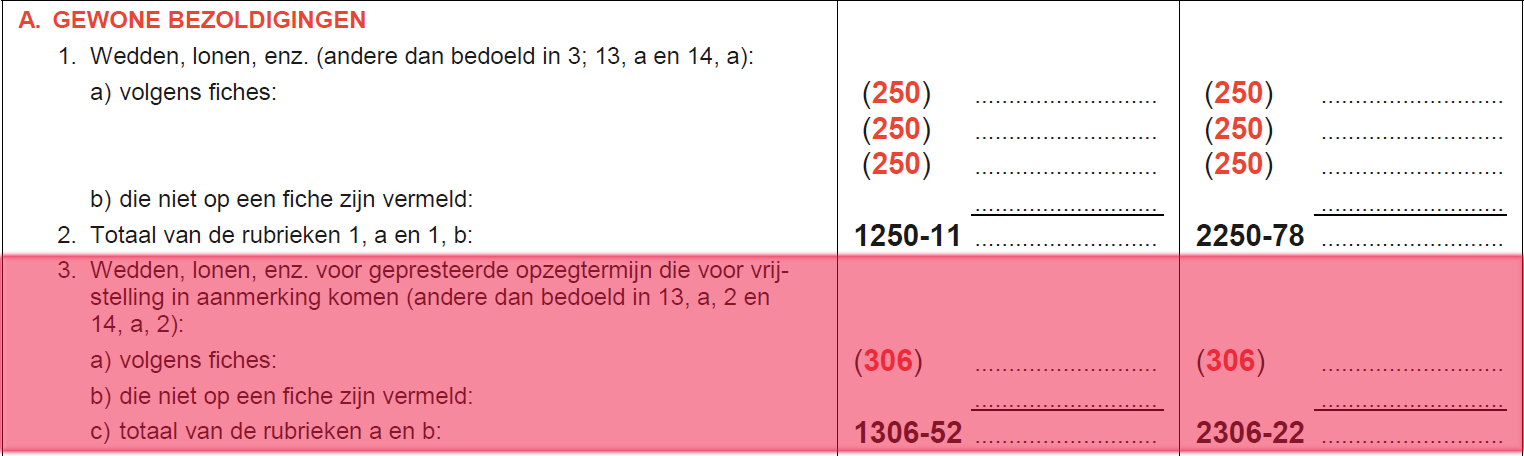

Vak IV – Wedden, lonen, werkloosheidsuitkeringen, wettelijke uitkeringen bij ziekte of invaliditeit, vervangingskomsten en werkloosheidsuitkeringen met bedrijfstoeslag

In rubriek A. zijn de subrubrieken voor de bezoldigingen voor gepresteerde opzegtermijn en de opzeggingsvergoedingen die voor vrijstelling in aanmerking kwamen, geschrapt door de afschaffing van die vrijstelling. Daardoor verdwijnen er maar liefst 10 verschillende codes (codes 306, 307, 262, 309, 310, 311, 276, 312, 313 en 280) × 2 (kolommen) van de aangifte.

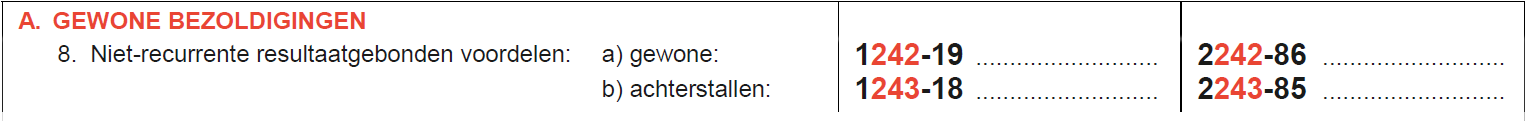

In rubriek A. 8 (voorheen nr. 9 maar hernummerd door weggevallen van subrubriek 3 inzake bezoldigingen voor gepresteerde opzegtermijn die voor vrijstelling in aanmerking komen) is de subrubriek voor de vrijstelling van de niet-recurrente resultaatgebonden voordelen (‘loonbonus’) geschrapt door de invoering van de evenredige omdeling van het maximumbedrag van die vrijstelling over de voordelen verkregen als werknemer en die verkregen als bedrijfsleider. Daardoor wordt de vrijstelling voortaan automatisch toegepast en moet u niet meer zelf de vrijstelling invullen.

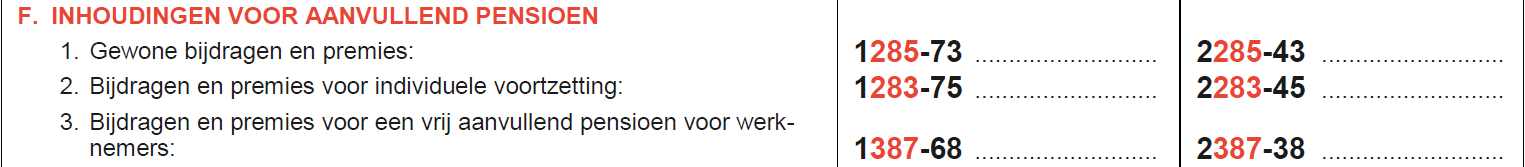

In rubriek F. is een nieuwe subrubriek 3. toegevoegd voor de bijdragen en premies voor een vrij aanvullend pensioen voor werknemers

Bedoeld is het nieuwe VAPW-stelsel dat werknemers toelaat op eigen initiatief een aanvullend pensioen op te bouwen via hun werkgever. De werkgever zal in de code 1387-38/2387-38 van de fiche 281.10 melding gemaakt hebben van de bijdragen en premies die hij op verzoek van de werknemer heeft ingehouden op het nettoloon en doorgestort naar de gekozen pensioeninstelling. In de personenbelasting kan dan op die ingehouden bijdragen en premies een federale belastingvermindering toegekend worden van 30%.

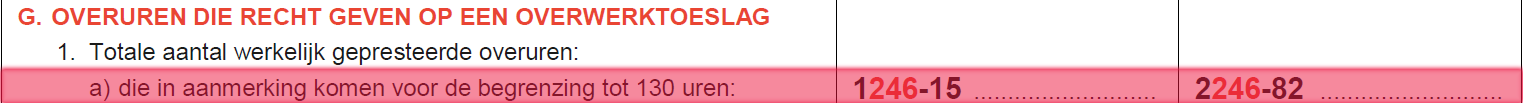

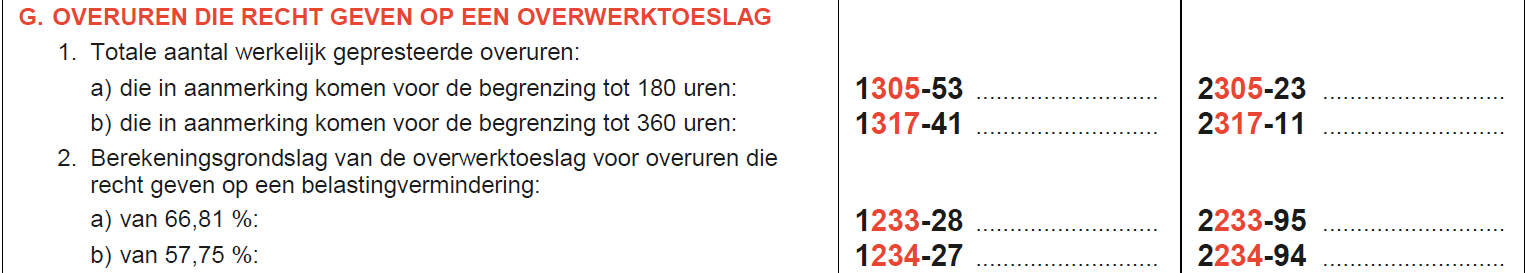

In rubriek G. 1 is de subrubriek voor de overuren die in aanmerking kwamen voor de begrenzing tot 130 u geschrapt door de tijdelijke verhoging van het maximale aantal overuren (van 130 naar 180 u) dat in gewone gevallen voor de belastingvermindering voor overuren in aanmerking komt.

Verder zijn er minimale wijzigingen te noteren die het gevolg zijn van de schrapping van de vrijstelling voor opzeggingsvergoedingen. Door schrapping van de rubriek A. 3 en moet

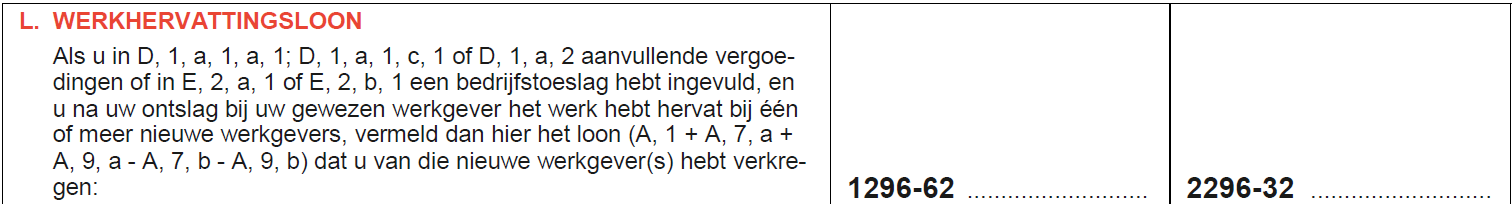

- het werkhervattingsloon (code 1296/2296) bepaald worden aan de hand van de het loon (IV.A, 1 + IV.A, 7, a + IV.A, 9, a – IV.A, 7, b – IV. A, 9, b) dat u van die nieuwe werkgever(s) hebt verkregen;

- de roerende voorheffing op in A, 1 OF A, 4 vermelde inkomsten uit auteursrechten, naburige rechten en wettelijke en verplichte licenties in rubriek IV.M. (code 1299/2299) genoteerd worden.

Vak VII – Inkomsten van kapitalen en roerende goederen

De rubriek A inkomsten van roerende goederen en kapitalen wordt net als vorig jaar onderverdeeld in subrubriek 1 ‘niet verplicht aan te geven inkomsten en verrekenbare roerende voorheffing op vrijgestelde inkomsten’ en in subrubriek 2 ‘verplicht aan te geven inkomsten’.

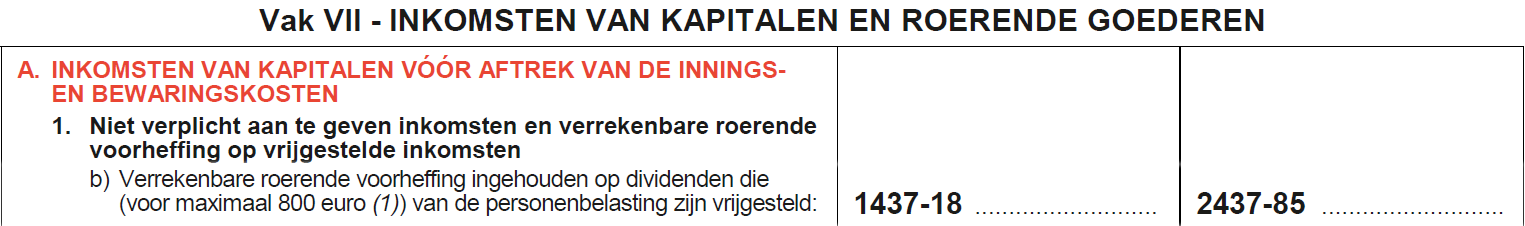

Sinds 01.01.2018 (aanslagjaar 2019) zijn gewone dividenden (bedoeld in art. 18, eerste lid, 1° WIB 1992) tot een bepaalde maximumkorf per belastingplichtige vrijgesteld van personenbelasting (maar niet van de roerende voorheffing). De vrijstelling geldt echter niet voor dividenden uitgekeerd door of verkregen door tussenkomst van juridische constructies, van instellingen van collectieve belegging, of verkregen door tussenkomst van gemeenschappelijke beleggingsfondsen. Het maximumbedrag van de dividenden die van de personenbelasting zijn vrijgesteld, is verhoogd van 640,00 EUR (aanslagjaar 2019 – bedrag vóór indexering: 416,50 EUR) naar 800,00 EUR (aanslagjaar 2020 – bedrag vóór indexering: 510 euro). Dat wordt nog eens beklemtoond in rubriek VII.A. 1 b).

Vak IX – Intresten en kapitaalaflossingen van leningen en schulden, premies van individuele levensverzekeringen en erfpacht- of opstalvergoedingen of gelijkaardige vergoedingen, die recht geven op een belastingvoordeel

Vak IX-I – Vlaams Gewest

Rubriek 1 - Vlaamse geïntegreerde woonbonus

Hoewel er geen belangrijke wijzigingen vallen te noteren herinneren we eraan dat voor hypothecaire leningen afgesloten vanaf 2016 en eraan gekoppelde schuldsaldoverzekeringen m.b.t. de eigen woning enkel het stelsel van de Vlaamse geïntegreerde woonbonus mogelijk is. Uiteraard voor zover de voorwaarden daartoe vervuld zijn (codes 3334-61/4334-31 en 3335-60/4335-30).

De maximumkorf bestaat steeds uit het basisbedrag van 1 520,00 EUR en eventueel een toeslag enige woning van 760,00 EUR of 840,00 EUR (+ 80 EUR als minstens 3 kinderen ten laste op 1-1-jaar volgend op leningsjaar).

Overzicht van de fiscale voordelen in het Vlaams Gewest

| VLAAMS GEWEST | Leningen vóór 2015 | Leningen in 2015 | Leningen vanaf 2016 | |||

| Voordeel | Aangifte | Voordeel | Aangifte | Voordeel | Aangifte | |

| Vlaamse Geïntegreerde woonbonus | - | - | - | - | 40% | 3334 3335 |

| Vlaamse Woonbonus | marg.T. min. 30% |

3370 3371 |

40% | 3360 3361 |

- | - |

| Belast(-) bijkomende interesten | marg.T. min. 30% |

3138 3139 |

- | - | - | - |

| Belast(-) gewone interesten | marg.T. min. 30% |

3152 3146 |

40% | 3151 3150 |

- | - |

| Belast(-) verrekening OV | 12,50% | 3146 | 12,50% | 3150 | - | - |

| Belast(-) bouwsparen KAP | marg.T. min. 30% |

3355 3356 |

- | - | - | - |

| Belast(-) bouwsparen LV | marg.T. min. 30% |

3351 3352 |

- | - | - | - |

| Belast(-) langetermijnsparen KAP | 30% | 3358 | 30% | 3358 | - | - |

| Belast(-) langetermijnsparen LV | 30% | 3353 3354 |

30% | 3353 3354 |

- | - |

| Belast(-) erfpacht-, opstalvergoed. of gelijkaardige vergoedingen | marg.T. min. 30% |

3147 | 40% | 3143 | 40% | 3143 |

Vak IX-I – Waals Gewest

Rubriek 1 - Chèque-habitat

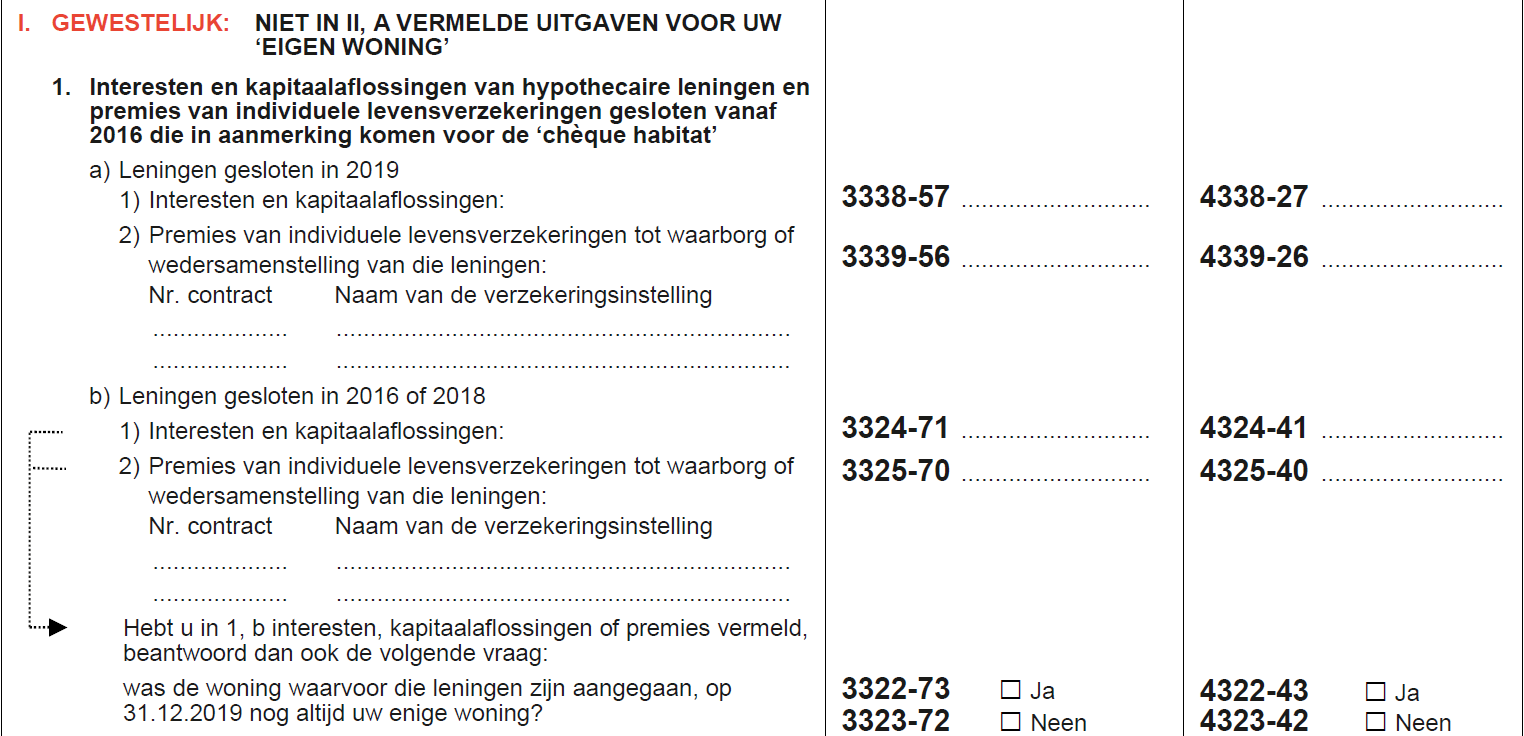

De eerste onderverdeling is voorbehouden voor uitgaven die in aanmerking komen voor de chèque-habitat, met onderverdeling in leningen gesloten in 2019, en leningen gesloten in 2016 tot 2018.

Hypothecaire leningen afgesloten in 2019 en eraan gekoppelde schuldsaldoverzekeringen voor het aankopen of bouwen van de enige eigen woning, geven mogelijks recht op de chèque-habitat. De chèque-habitat is een terugbetaalbaar belastingkrediet in functie van inkomen en kinderlast, beperkt tot de werkelijk betaalde kapitaalaflossingen, interesten en premies. Merk op dat de kinderlast altijd wordt bepaald op basis van de gegevens ingevuld in vak II, onafhankelijk van de leningsdatum.

Opgelet! De codes 3338-57 en 4338-27 m.b.t. de kapitaalaflossingen en interesten en de codes 3359-56 en 4339-26 m.b.t. de verzekeringspremies die vorig jaar gebruikt werd voor de leningen afgesloten in 2018, zijn voor aanslagjaar 2020 verbonden aan leningen afgesloten in 2019.

Voor hypothecaire leningen afgesloten in 2018 die voor 2019 in aanmerking komen voor chèque-habitat moeten

- de codes 3324-71 en 4324-41 voor de kapitaalaflossingen en interesten

- de codes 3325-70 en 4325-40 voor de verzekeringspremies

gebruikt worden. Tevens dient de vraag beantwoord te worden of de woning waarvoor die lening is aangegaan, op 31.12.2019 nog altijd de enige woning is van de belastingplichtige. Wanneer dat niet het geval is, wordt het belastingkrediet gehalveerd.

Opgelet: Heeft u in 2018 een lening chèque-habitat afgesloten en de uitgaven ingevuld in de codes 3338-57, 4338-27 en/of 3339-56 , 4339-26, dan mag u niet dezelfde codes gebruiken als vorig jaar! U moet de uitgaven voor AJ 2020 opnemen in de codes 3324-71,4324-41 en/of 3325-70, 4325-40.

Overzicht van de fiscale voordelen in het Waals Gewest

| WAALS GEWEST | Leningen vóór 2015 | Leningen in 2015 | Leningen vanaf 2016 | |||

| Voordeel | Aangifte | Voordeel | Aangifte | Voordeel | Aangifte | |

| Waalse chèque habitat | - | - | - | - | ||

| - lening van 2019: | - | - | - | - | krediet | 3338 3339 |

| - lening van 2016 tot 2018: | - | - | - | - | krediet | 3324 3325 |

| Waalse Woonbonus | marg.T. min. 30% |

3370 3371 |

40% | 3360 3361 |

40% | 3360 (*) 3361 (*) |

| Belast(-) bijkomende interesten nieuwbouw | marg.T. min. 30% |

3138 | 40% | 3133 | 40% | 3133 (*) |

| Belast(-) bijkomende interesten verbouwing | marg.T. min. 30% |

3139 | 40% | 3134 | - | - |

| Belast(-) gewone interesten | marg.T. min. 30% |

3152 3146 |

- | - | - | - |

| Belast(-) verrekening OV | 12,50% | 3146 | 12,50% | 3150 | 12,50% | 3150 (*) |

| Belast(-) bouwsparen KAP | marg.T. min. 30% |

3355 3356 |

40% | 3359 | 40% | 3359 (*) |

| Belast(-) bouwsparen LV | marg.T. min. 30% |

3351 3352 |

40% | 3350 | 40% | 3350 (*) |

| Belast(-) langetermijnsparen KAP | 30% | 3358 | 30% | 3358 | 30% | 3358 (*) |

| Belast(-) langetermijnsparen LV | 30% | 3353 3354 |

30% | 3353 | 30% | 3353 (*) |

| Belast(-) erfpacht-, opstalvergoed. of gelijkaardige vergoedingen | marg.T. min. 30% |

3147 | 40% | 3143 | - | - |

(*) in theorie enkel mogelijk in een specifieke overgangsregeling

Vak IX-I – Brussels Gewest

Overzicht van de fiscale voordelen in het Brussels Gewest

| BRUSSELS GEWEST | Leningen vóór 2015 | Leningen in 2015 en 2016 | ||

| Voordeel | Aangifte | Voordeel | Aangifte | |

| Brusselse Woonbonus | marg.T. min. 30% |

3370 3371 |

45% | 3360 3361 |

| Belast(-) bijkomende interesten nieuwbouw | marg.T. min. 30% |

3138 | 45% | 3133 |

| Belast(-) bijkomende interesten verbouwing | marg.T. min. 30% |

3139 | 45% | 3134 |

| Belast(-) gewone interesten | marg.T. min. 30% |

3152 3146 |

- | - |

| Belast(-) verrekening OV | 12,50% | 3146 | 12,50% | 3150 |

| Belast(-) bouwsparen KAP | marg.T. min. 30% |

3355 3356 |

45% | 3359 |

| Belast(-) bouwsparen LV | marg.T. min. 30% |

3351 3352 |

45% | 3350 |

| Belast(-) langetermijnsparen KAP | 30% | 3358 | 30% | 3358 |

| Belast(-) langetermijnsparen LV | 30% | 3353 3354 |

30% | 3353 |

| Belast(-) erfpacht-, opstalvergoed. of gelijkaardige vergoedingen | marg.T. min. 30% |

3147 | 45% | 3143 |

Vak X – (Uitgaven die recht geven op) belastingverminderingen

Vak IX-I – Vlaams Gewest

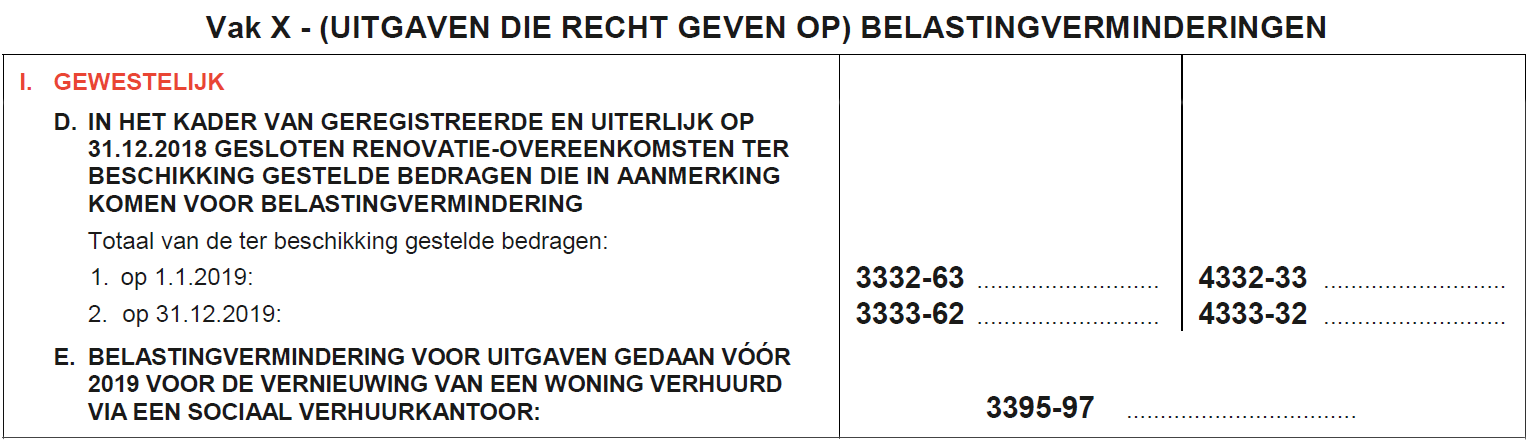

In rubriek I. D (Vlaams Gewest) wordt verduidelijkt dat alleen de uiterlijk op 31.12.2018 gesloten geregistreerde renovatieovereenkomsten nog voor belastingvermindering in aanmerking komen.

In rubriek I.E (Vlaams Gewest) wordt verduidelijking dat alleen de vóór 2019 gedane uitgaven voor de vernieuwing van een woning verhuurd via een sociaal verhuurkantoor, nog voor belastingvermindering in aanmerking komen.

Vak IX-II – Federaal

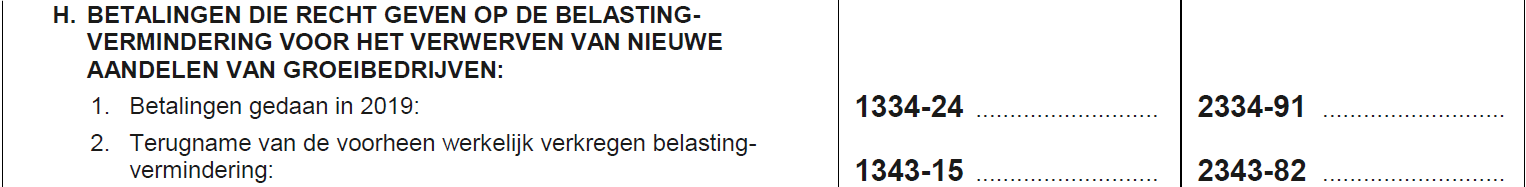

Betalingen die recht geven op de belastingvermindering voor het verwerven van nieuwe aandelen van groeibedrijven.

De subrubriek H. 2 ‘Terugname van de voorheen werkelijk verkregen belastingvermindering (code 1343/2343) is toegevoegd.

In 2018 kon men voor het eerst voor betalingen voor het verwerven van nieuwe aandelen van groeibedrijven een federale belastingvermindering van 25% genieten (art. 145/27 WIB 92). Dit wordt ook wel eens de ‘taks shelter scale-up’ genoemd.

De genoten belastingvermindering is maar definitief op voorwaarde dat gedurende 48 maanden/12 maanden een aantal voorwaarden worden nageleefd. Indien in 2019 die voorwaarden niet meer zijn nageleefd, zal de werkelijk in 2018 genoten belastingvermindering in 2019 gesanctioneerd worden onder de vorm van een federale belastingvermeerdering ten belope van de effectief genoten belastingvermindering voor verwerving van aandelen x aantal ontbrekende volle maanden van de 48 maanden/12 maanden-periode. Dit bedrag van de belastingvermeerdering moet de belastingplichtige zelf uitrekenen en vermelden in de code 1343-15/2343-82 van de aangifte.

Een terugname van belastingvermindering voor het verwerven van nieuwe aandelen van groeibedrijven vindt plaats in vijf gevallen.

- Geval 1: De investeerder behoudt zijn investering niet gedurende 48 maanden volgend op de volstorting van de aandelen

- Geval 2: Het groeibedrijf voldoet niet aan bepaalde voorwaarden ( geen beleggings-, thesaurie- of financieringsvennootschap zijn, geen ꞌvastgoedvennootschapꞌ zijn,…) gedurende 48 maanden

- Geval 3: Het financieringsvehikel draagt de aandelen over tijdens de periode van 48 maanden

- Geval 4: De investeerder wordt bezoldigd bedrijfsleider of oefent onrechtstreekse functie van bedrijfsleider uit binnen de 48 maanden volgend op de kapitaalinbreng

- Geval 5: De vennootschap stelt niet ten minste 10 voltijdse equivalenten te werk gedurende 12 maanden volgend op de volstorting van de aandelen

Premies van een rechtsbijstandsverzekering

In vak X.II. is (onder letter I) een nieuwe rubriek ingevoegd voor premies van een rechtsbijstandsverzekering.

Vanaf aanslagjaar 2020 wordt er een federale belastingvermindering van 40% verleend voor de premies die de belastingplichtige tijdens het belastbare tijdperk werkelijk heeft betaald voor een rechtsbijstandsverzekering in de zin van artikel 154 van de wet van 4 april 2014 betreffende de verzekeringen die hij individueel heeft gesloten bij een verzekeringsonderneming die is gevestigd in de Europese Economische Ruimte en die aan een aantal strikte voorwaarden inzake gedekte risico's, minimale dekking, waarborg en wachttermijnen voldoen.

De belastingvermindering wordt verleend op basis van een door de verzekeraar uitgereikt jaarlijks attest 281.63 waarin wordt bevestigd dat de polis voldoet aan alle voorwaarden om recht te geven op de belastingvermindering én waarin het bedrag staat van de premies die werden betaald tijdens het jaar waarvoor het attest wordt uitgereikt en die in aanmerking komen voor de belastingvermindering.

In de code 1344-14/2344-81 vermeldt men dan de premies van een hierbovenbedoelde rechtsbijstandsverzekering waarvoor men de federale belastingvermindering van 40% vraagt.

Gevolg van de inlassing onder de letter I is dat de andere belastingverminderingen één letter doorschuiven.

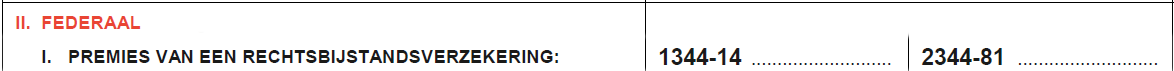

Vak XIII – Verrekenbare bedrijfsvoorheffing ingehouden op winsten of baten uit diensten verleend in het kader van de deeleconomie.

Het vak wordt geschrapt door de afschaffing van de bedrijfsvoorheffing op die inkomsten. Het gevolg van de schrapping is dat alle volgende vakken terug één positie naar voren schuiven.

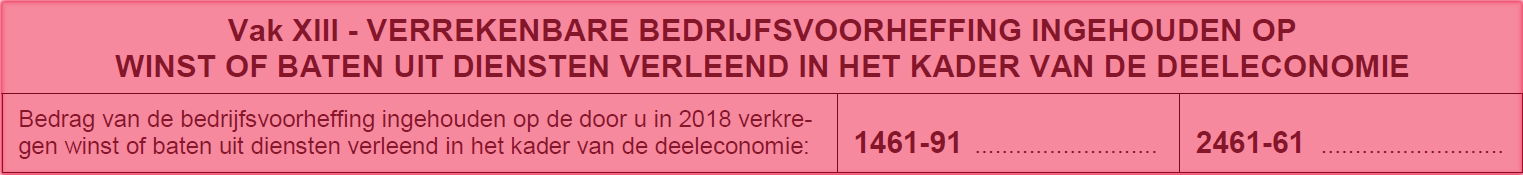

Vak XIII – Rekeningen en individuele levensverzekeringen in het buitenland, Juridische constructies, leningen aan startende kleine vennootschappen en effectenrekeningen

Rubriek XIII.E. - Effectenrekening

De federale regering voerde een effectentaks in van 0,15% op natuurlijke personen die titularis zijn van een of meer effectenrekeningen die gezamenlijk de grens van 500.000 EUR overschrijden. Voor controledoeleinden voerde de wetgever toen een nieuwe meldplicht in art. 307 §1/1 e WIB92 in.

In haar arrest nr. 138/2019 van 17 oktober 2019 vernietigde het Grondwettelijk Hof echter de Wet van 7 februari 2018 houdende invoering van een taks op effectenrekeningen voor de toekomst. Maar de gevolgen van de wet blijven wel gehandhaafd voor de taks die verschuldigd is voor de referentieperiodes die eindigen vóór of op 30 september 2019.

In Rubriek XIII. E wordt verduidelijkt dat de meldingsplicht voor titularissen van meer dan één effectenrekening, alleen nog geldt voor de periode van 1 januari tot 30 september 2019.

Het gaat hier om effectenrekeningen bij één of meer kredietinstellingen, beursvennootschappen of beleggingsondernemingen, die volgens het nationaal recht toegelaten worden om financiële instrumenten aan te houden voor rekening van klanten.

Met ‘titularis’ wordt bedoeld, de (natuurlijke) persoon die:

- houder is van een effectenrekening (ongeacht of hij er volle eigenaar, blote eigenaar of vruchtgebruiker van is), of

- als houder van een effectenrekening is geregistreerd of wordt geïdentificeerd door de kredietinstelling, beursvennootschap of beleggingsonderneming die de rekening beheert.

Deel 2 van de aangifte Personenbelasting AJ 2020

Vak XVI – Bezoldigingen van bedrijfsleiders

In Vak XVI zijn, in navolging van ook gebeurd is in vak IV, de rubrieken voor de bezoldigingen voor gepresteerde opzegtermijn en de opzeggingsvergoedingen die voor vrijstelling in aanmerking kwamen, geschrapt door de afschaffing van die vrijstelling. Daardoor verdwijnen er bijkomend 2 verschillende codes (codes 430 en 432) × 2 (kolommen) van de aangifte.

In rubriek 5 (voorheen nr. 6 maar hernummerd door weggevallen van rubriek 2 inzake bezoldigingen voor gepresteerde opzegtermijn die voor vrijstelling in aanmerking komen) is de subrubriek voor de vrijstelling van de niet-recurrente resultaatgebonden voordelen (‘loonbonus’) geschrapt door de invoering van de evenredige omdeling van het maximumbedrag van die vrijstelling over de voordelen verkregen als werknemer en die verkregen als bedrijfsleider. Daardoor wordt de vrijstelling voortaan automatisch toegepast en moet u niet meer zelf de vrijstelling invullen.

In vak rubriek 11 (voorheen 12) is, in navolging van vak IV, een nieuwe subrubriek c (met codes 1421-34/2421-04) toegevoegd voor de bijdragen en premies voor een vrij aanvullend pensioen voor werknemers. Voor meer uitleg zie vak IV.

Verder zijn dezelfde minimale wijzigingen te noteren zoals in vak IV die het gevolg zijn van de schrapping van de vrijstelling voor opzeggingsvergoedingen. Door schrapping van de rubriek XVI.2 en hernummering in vak XVI. moet

- het werkhervattingsloon (code 1417-38/2417-08) bepaald worden aan de hand van de in de rubrieken 1 en 2 vermelde bezoldigingen verkregen van de vennootschap waarbij u het werk hebt hervat.

- de roerende voorheffing op de in rubriek 1 vermelden inkomsten uit auteursrechten, naburige rechten en wettelijke en verplichte licenties in rubriek XVI.16 (code 1427-28/2427-95) genoteerd worden.

Vak XVII – Winst uit nijverheids-, handels- of landbouwondernemingen

Een nieuwe rubriek 14 is ingevoegd voor de vrijstelling voor sociaal passief ingevolge het eenheidsstatuut, met de codes 1633-16/2633-83.

De vrijstelling voor sociaal passief laat werkgevers toe om een deel van hun winst en baten vrij te stellen. Die vrijstelling is gelijk aan een bepaald bedrag van de bezoldigingen toegekend aan werknemers die een dienstanciënniteit van 5 jaar in het eenheidsstatuut hebben bereikt. Voor elk van die werknemers zal het jaarlijks te berekenen bedrag van de vrijstelling variëren in functie van de gemiddelde maandelijkse bruto referentiebezoldiging, begrensd tot een maximumbedrag. Het bedrag van de vrijstelling voor elke in aanmerking komende werknemer dient gespreid over het belastbaar tijdperk zelf en de 4 volgende belastbare tijdperken, ten belope van 20 % per belastbaar tijdperk. In de code 1633-16/2633-83 mag men het bedrag van de vrijstelling voor aj. 2020 noteren.

Een nieuwe rubriek 17 is ingevoegd voor het bedrag van de geleden schade aan landbouwteelten door ongunstige weersomstandigheden waarvoor de achterwaartse verliesaanrekening (carry back) wordt gevraagd. Door de code 1642-07/2642-74 in te vullen, kiezen landbouwers voor de achterwaartse verliesaftrek, waardoor het aan die schade toe te schrijven gedeelte van hun beroepsverlies bij voorrang wordt afgetrokken van hun beroepsinkomsten van de vorige 3 jaren.

Vak XVIII – Baten van vrije beroepen, ambten, posten of andere winstgevende bezigheden.

Een nieuwe rubriek 13 is ingevoegd voor de vrijstelling voor sociaal passief ingevolge het eenheidsstatuut, met de codes 1681-65/2681-35. Voor meer uitleg zie bij het vak van de winsten.

Seminaries personenbelasting

- Aangifte personenbelasting Aj 2025 met Sophie Hugelier en Wim Van Kerchove

- Maandag (nm) 28/04/2025 - Livestream

- Woensdag (vm) 07/05/2025 - Livestream

- Donderdag (vm) 15/05/2025 - Livestream

- Donderdag (av) 22/05/2025 - Livestream

- Donderdag (vm) 05/06/2025 - Livestream

- Aangifte vennootschapsbelasting en personenbelasting AJ 2025 met Sophie Hugelier en Wim Van Kerchove

- Dinsdag (dag) 29/04/2025 - Holiday Inn Gent - Expo

- Maandag (dag) 05/05/2025 - Hotel Serwir Sint-Niklaas

- Dinsdag (dag) 06/05/2025 - Van Der Valk Hotel Oostkamp

- Donderdag (dag) 08/05/2025 - Link 21 Herentals VOLZET

- Vrijdag (dag) 09/05/2025 - De Montil Affligem

- Maandag (dag) 12/05/2025 - Crowne Plaza Antwerpen

- Dinsdag (dag) 13/05/2025 - Hotel Shamrock Tielt

- Vrijdag (dag) 16/05/2025 - KortrijkXpo Meeting Center

- Maandag (dag) 19/05/2025 - Link 21 Herentals

- Grondige opfrissing personenbelasting AJ 2025 in 4 sessies met Tim Galloo

- Livestream 1: dinsdagmiddag 6, 13, 20 en 27 mei

- Livestream2: woensdagavond 7, 14, 21, en 28 mei

- Eigen werk in onroerende staat: btw-en belastingaspecten met Tim Galloo en Gilles Tack op vrijdag (vm) 09/05/2025 en

maandag (av) 19/05/2025 - Aangifte in de belasting niet-inwoners (natuurlijke personen): praktische bespreking met Dimitri Deschuymere op dinsdag (vm) 04/11/2025 en woensdag (av) 05/11/2025 - Livestream

Vind zelf snel het antwoord op uw fiscale vragen!

- Verhoog de efficiëntie van uw kantoor met onze permanent bijgewerkte fiscale informatiebank: Practinet

Op de hoogte blijven van onze seminaries?

Schrijf je in voor onze nieuwsbrief